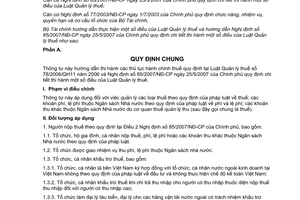

Nội dung toàn văn Công văn 1974/CT-TTHT Chính sách thuế đối với hoạt động đại lý

TỔNG CỤC THUẾ | CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM |

Số: 1974/CT-TTHT | TP. Hồ Chí Minh, ngày 28 tháng 02 năm 2008 |

Kính gửi: | Công ty Điện lực TP. HCM |

Trả lời văn thư số 647/CV-ĐLHCM-TCKT ngày 23/1/2008 của công ty về chính sách thuế đối với hoạt động đại lý, tiếp theo công văn số 13535/CT-TTHT ngày 28/12/2007, Cục Thuế TP. có ý kiến như sau:

Trường hợp công ty giao cho các đại lý phân phối các dịch vụ viễn thông công cộng của công ty bao gồm các công việc: bán thẻ cào, điện thoại, thu hộ cước viễn thông phát triển khách hàng… là hộ gia đình, cá nhân có đăng ký kinh doanh nhưng không thực hiện đầy đủ chế độ kế toán thì các đại lý phải liên hệ với Chi Cục thuế địa phương để đăng ký thuế và kê khai nộp thuế theo quy định. Khi nhận tiền hoa hồng đại lý, thu hộ cước phải sử dụng hóa đơn bán hàng mua tại cơ quan thuế.

Chế độ thuế: Tiền hoa hồng đại lý bưu điện:

- Thuế GTGT: Thuộc đối tượng không chịu thuế.

- Thuế TNDN phải nộp: tính ấn định theo tỷ lệ Thu nhập chịu thuế (TNCT)/DT x 28%

Đối với các đại lý là hộ gia đình, cá nhân, cộng tác viên không đăng ký kinh doanh làm môi giới phát triển khách hàng, bán thẻ cào, thu cước viễn thông … (theo thông tin do công ty trình bày) thì Công ty có trách nhiệm khấu trừ thuế TNDN tính bằng 5% trên tiền hoa hồng trả cho đại lý (bao gồm các khoản chi hỗ trợ mà đại lý được hưởng theo hợp đồng đã ký) và kê khai nộp thuế theo quy định. Tờ khai thuế TNDN khấu trừ từ tiền hoa hồng đại lý theo mẫu số 05/TNDN ban hành kèm theo Thông tư số 60/2007/TT-BTC ngày 14/6/2007 của Bộ Tài chính hướng dẫn một số điều của Luật Quản lý thuế.

Cục thuế TP. trả lời để Công ty biết và thực hiện. Nếu còn nội dung nào chưa rõ, đề nghị công ty liên hệ với Cục thuế TP. (Phòng Tuyên truyền Hỗ Trợ) để được xem xét hướng dẫn thêm./.

Nơi nhận: | TUQ. CỤC TRƯỞNG |