Nội dung toàn văn Công văn 12301/BTC-CST 2010 chính sách thuế hoạt động cho thuê tài chính

|

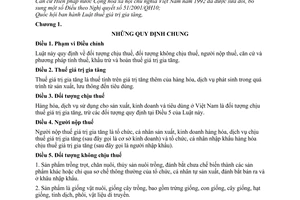

BỘ TÀI CHÍNH |

CỘNG HÒA XÃ HỘI

CHỦ NGHĨA VIỆT NAM |

|

Số: 12301/BTC-CST |

Hà Nội, ngày 14 tháng 09 năm 2010 |

Kính gửi: Cục thuế các tỉnh, thành phố trực thuộc Trung ương.

Thời gian vừa qua, Bộ Tài chính nhận được kiến nghị của một số công ty cho thuê tài chính (CTTC) về việc cho phép các công ty CTTC hoặc khách hàng của họ được khấu trừ một lần thuế GTGT đầu vào của tài sản CTTC thay vì khấu trừ dần theo thời gian như hướng dẫn tại Thông tư số 129/2008/TT-BTC ngày 26/12/2008 của Bộ Tài chính. Về vấn đề này, Bộ Tài chính có ý kiến như sau:

1. Khấu trừ thuế giá trị gia tăng (GTGT) đầu vào của tài sản CTTC:

Theo Luật thuế GTGT và các văn bản hướng dẫn thi hành thì:

- Thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT được khấu trừ toàn bộ.

- Thuế GTGT đầu vào của tài sản cố định (TSCĐ) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT và không chịu thuế GTGT thì được khấu trừ toàn bộ, trừ một số trường hợp cụ thể quy định tại tiết c3 điểm 1.2 khoản 1 Mục III Phần B Thông tư số 129/2008/TT-BTC ngày 26/12/2008 của Bộ Tài chính hướng dẫn thi hành một số điều của Luật thuế GTGT và hướng dẫn thi hành Nghị định số 123/2008/NĐ-CP ngày 8/12/2008 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật thuế GTGT.

Căn cứ quy định trên, Công ty CTTC và bên đi thuê nộp thuế GTGT theo phương pháp khấu trừ thuê tài sản dưới hình thức thuê mua tài chính để làm TSCĐ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT, hoặc sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT và không chịu thuế GTGT được lựa chọn khấu trừ dần thuế GTGT đầu vào của tài sản này theo hướng dẫn tại điểm 2.14 Mục IV Phần B Thông tư số 129/2008/TT-BTC, hoặc thực hiện chuyển giao toàn bộ số thuế GTGT ghi trên hóa đơn tài sản mua cho thuê tài chính cho bên đi thuê tài chính được kê khai khấu trừ, hoàn thuế theo quy định tại kỳ thu tiền đầu tiên của hợp đồng cho thuê tài chính kể từ ngày ban hành công văn này.

Trường hợp chuyển giao toàn bộ số thuế GTGT ghi trên hóa đơn tài sản mua cho thuê tài chính cho bên đi thuê tài chính được kê khai khấu trừ một lần thuế GTGT đầu vào của tài sản CTTC, Công ty CTTC lập hóa đơn cho bên đi thuê để làm căn cứ khấu trừ thuế GTGT đầu vào như sau:

Trên hóa đơn GTGT thu tiền lần đầu của dịch vụ CTTC, Công ty CTTC ghi rõ: Thanh toán dịch vụ CTTC và thuế GTGT đầu vào của tài sản CTTC, dòng tiền hàng ghi giá trị dịch vụ CTTC (không bao gồm thuế GTGT của tài sản), dòng thuế suất không ghi và gạch chéo, dòng tiền thuế GTGT ghi đúng số thuế GTGT đầu vào của tài sản CTTC.

Căn cứ vào hóa đơn thu tiền lần đầu của dịch vụ CTTC, bên đi thuê kê khai, khấu trừ thuế theo quy định. Trong đó, điều kiện chứng từ thanh toán qua ngân hàng được yêu cầu là chứng từ thanh toán qua ngân hàng khi mua tài sản để cho thuê tài chính.

Đối với các hợp đồng cho thuê tài chính đang thực hiện tại thời điểm ban hành công văn này, Công ty CTTC thỏa thuận lại với khách hàng lựa chọn phương pháp khấu trừ toàn bộ số thuế GTGT chưa khấu trừ hết theo hướng dẫn trên.

2. Xử lý thuế GTGT khi hợp đồng chấm dứt trước hạn:

2.1. Thu hồi tài sản CTTC:

Trường hợp Công ty CTTC và bên đi thuê lựa chọn khấu trừ toàn bộ số thuế GTGT của tài sản cho thuê, bên đi thuê điều chỉnh thuế GTGT đã khấu trừ tính trên giá trị còn lại chưa có thuế GTGT xác định theo biên bản thu hồi tài sản để chuyển giao cho Công ty CTTC. Trên hóa đơn GTGT ghi rõ: Xuất trả tiền thuế GTGT của tài sản CTTC thu hồi:

- Dòng tiền hàng, dòng thuế suất không ghi và gạch bỏ;

- Dòng tiền thuế ghi số tiền thuế GTGT tính trên giá trị còn lại chưa có thuế GTGT xác định theo biên bản thu hồi tài sản.

Bên đi thuê kê khai, tính nộp số thuế điều chỉnh nói trên vào số thuế GTGT phải nộp trong tháng phát sinh. Công ty CTTC có trách nhiệm thanh toán số thuế điều chỉnh cho bên đi thuê.

2.2. Bán tài sản thu hồi:

Căn cứ Luật thuế GTGT và các văn bản hướng dẫn thi hành, khi bán tài sản thu hồi, Công ty CTTC phải kê khai nộp thuế GTGT tính trên giá bán tài sản chưa có thuế GTGT nếu tài sản thuộc đối tượng chịu thuế GTGT.

Trường hợp Công ty CTTC đăng ký nộp thuế GTGT theo phương pháp khấu trừ đối với hoạt động kinh doanh hàng hóa, dịch vụ chịu thuế GTGT, Công ty CTTC được kê khai khấu trừ số thuế GTGT của tài sản thu hồi chưa được phân bổ cho bên đi thuê (theo hướng dẫn tại điểm 2.14 Mục IV Phần B Thông tư số 129/2008/TT-BTC) hoặc số thuế GTGT trên hóa đơn tài sản CTTC thu hồi mà bên đi thuê xuất trả tính trên giá trị còn lại chưa có thuế GTGT xác định theo biên bản thu hồi lài sản theo hướng dẫn trên nếu đáp ứng đủ điều kiện theo quy định. Trường hợp khi thu hồi tài sản CTTC, công ty CTTC và bên đi thuê thực hiện đối trừ công nợ giữa 2 bên dẫn đến không phát sinh việc thanh toán số thuế GTGT chuyển giao thì điều kiện chứng từ thanh toán qua ngân hàng được yêu cầu là chứng từ thanh toán qua ngân hàng khi mua tài sản để cho thuê tài chính.

Nếu trong 3 tháng liên tục trở lên có số thuế GTGT đầu vào chưa được khấu trừ hết, Công ty CTTC được hoàn thuế theo hướng dẫn tại khoản 1 Phần C Thông tư số 129/2008/TT-BTC.

2.3. Cho thuê tiếp tài sản thu hồi:

Trường hợp khấu trừ dần từng kỳ: Thực hiện theo hướng dẫn tại điểm 2.14 Mục IV Phần B Thông tư số 129/2008/TT-BTC.

Trường hợp khấu trừ một lần toàn bộ số thuế GTGT đầu vào của tài sản cho thuê tài chính: Công ty CTTC chuyển giao số thuế GTGT của tài sản thu hồi (hướng dẫn tại điểm 2.1 khoản 2 nêu trên) cho bên đi thuê tiếp, hồ sơ, thủ tục thực hiện như hướng dẫn tại khoản 1 công văn này.

Trong quá trình thực hiện, nếu có khó khăn, vướng mắc đề nghị các đơn vị phản ánh kịp thời về Bộ Tài chính để nghiên cứu, xử lý./.

|

|

KT. BỘ TRƯỞNG |