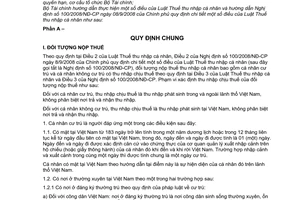

Nội dung toàn văn Công văn 3865/TCT-TNCN thuế thu nhập cá nhân cho, tặng, thừa kế bất động sản

|

BỘ

TÀI CHÍNH |

CỘNG

HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM |

|

Số: 3865/TCT-TNCN |

Hà Nội, ngày 30 tháng 9 năm 2010 |

Kính gửi: Cục Thuế tỉnh Khánh Hòa.

Trả lời công văn số 5446/CT-TNCN ngày 7/9/2010 của Cục Thuế tỉnh Khánh Hòa về cách xác định số thuế thu nhập cá nhân (TNCN) phải nộp trong trường hợp hai vợ chồng là đồng sở hữu nhà ở, quyền sử dụng đất ở cho, tặng, hoặc thừa kế cho anh, chị em ruột của vợ hoặc chồng. Vấn đề này, Tổng cục Thuế có ý kiến như sau:

1. Tại Điểm 7, Mục II, Phần B Thông tư số 84/2008/TT-BTC ngày 30/9/2008 của Bộ Tài chính hướng dẫn thi hành một số điều của Luật Thuế TNCN và hướng dẫn thi hành Nghị định số 100/2008/NĐ-CP ngày 08/9/2008 của Chính phủ quy định chi tiết một số điều của Luật Thuế TNCN hướng dẫn:

“Thu nhập tính thuế từ thừa kế, quà tặng là phần giá trị tài sản nhận thừa kế, quà tặng vượt trên 10 triệu đồng mỗi lần nhận.

…

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất 10%

…”

2. Tại điểm 4, Mục III, Phần A Thông tư số 84/2008/TT-BTC ngày 30/9/2008 của Bộ Tài chính hướng dẫn các khoản thu nhập được miễn thuế:

“Thu nhập từ nhận thừa kế, quà tặng là bất động sản giữa vợ với chồng; giữa cha đẻ, mẹ đẻ với con đẻ, giữa cha nuôi, mẹ nuôi với con nuôi; giữa cha chồng, mẹ chồng với con dâu; giữa cha vợ, mẹ vợ với con rể; giữa ông nội, bà nội với cháu nội; giữa ông ngoại, bà ngoại với cháu ngoại; giữa anh chị em ruột với nhau.”

3. Tại công văn số 1983/TCT-TNCN ngày 25/5/2009 của Tổng cục Thuế đã hướng dẫn:

“Trường hợp cả hai vợ chồng là đồng sở hữu nhà ở, quyền sử dụng đất ở cho, tặng, hoặc thừa kế cho anh, chị em ruột của vợ hoặc chồng thì người nhận chỉ được miễn thuế TNCN đối với phần thu nhập của anh ruột hay chị ruột cho, tặng hoặc thừa kế, còn phần thu nhập nhận được từ chị dâu, anh rể như hướng dẫn tại điểm 1 công văn này phải nộp thuế TNCN”.

Căn cứ các hướng dẫn trên, trường hợp cả hai vợ chồng là đồng sở hữu nhà ở, quyền sử dụng đất ở cho, tặng, hoặc thừa kế cho anh, chị em ruột của chồng hoặc vợ thì cách xác định số thuế TNCN phải nộp như sau:

|

Thu nhập tính thuế |

= |

Phần thu nhập của anh ruột hay chị ruột cho, tặng hoặc thừa kế (50% giá trị bất động sản) |

- |

10 triệu đồng |

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất 10%

Tổng cục Thuế thông báo để Cục thuế tỉnh Khánh Hòa được biết ./.

|

|

TL.

TỔNG CỤC TRƯỞNG |