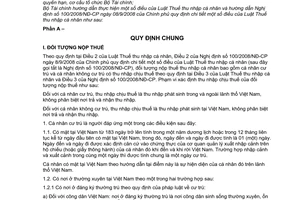

Nội dung toàn văn Công văn 3955/TCT-TNCN năm 2013 thuế thu nhập cá nhân tiền phạt vi phạm hợp đồng

|

BỘ TÀI CHÍNH |

CỘNG HÒA XÃ HỘI

CHỦ NGHĨA VIỆT NAM |

|

Số: 3955/TCT-TNCN |

Hà Nội, ngày 22 tháng 11 năm 2013 |

|

Kính gửi: |

- Cục Thuế Thành phố Hà Nội; |

Tổng cục Thuế nhận được công văn số 29226/CT-HTr ngày 30/7/2013 của Cục Thuế thành phố Hà Nội và công văn số 136/CT-TNCN ngày 02/8/2013 của Cục Thuế thành phố Cần Thơ đề nghị hướng dẫn về thuế TNCN đối với cá nhân kinh doanh có phát sinh thu nhập từ tiền phạt vi phạm hợp đồng. Về vấn đề này, Tổng cục Thuế có ý kiến như sau:

- Tại điểm 1.3, Mục I, Phần B, Thông tư số 84/2008/TT-BTC ngày 30/9/2008 của Bộ Tài chính hướng dẫn về việc xác định thu nhập chịu thuế TNCN đối với cá nhân kinh doanh thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ như sau: "Thu nhập chịu thuế khác là các khoản thu nhập phát sinh trong quá trình kinh doanh như: tiền phạt vi phạm hợp đồng; tiền phạt do chậm thanh toán; tiền lãi ngân hàng trong quá trình thanh toán, tiền lãi do bán hàng trả chậm, trả góp, tiền lãi do bán tài sản cố định; tiền bán phế liệu, phế phẩm,…"

- Tại điểm a.2; b3 Điều 8 Thông tư 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính hướng dẫn về việc xác định thu nhập chịu thuế TNCN trong kỳ tính thuế của cá nhân kinh doanh chỉ hạch toán được doanh thu không hạch toán được chi phí và cá nhân kinh doanh thực hiện đầy đủ chế độ kế toán, hóa đơn chứng từ như sau: "Thu nhập chịu thuế khác là các khoản thu nhập phát sinh trong quá trình kinh doanh gồm: tiền phạt vi phạm hợp đồng; tiền phạt do chậm thanh toán; tiền lãi ngân hàng trong quá trình thanh toán; tiền lãi do bán hàng trả chậm, trả góp; tiền lãi do bán tài sản cố định; tiền bán phế liệu, phế phẩm và thu nhập chịu thuế khác."

Căn cứ theo hướng dẫn nêu trên, trường hợp cá nhân có nhà cho thuê phát sinh thu nhập từ khoản tiền phạt vi phạm hợp đồng do người đi thuê nhà vi phạm hợp đồng thì cá nhân có thu nhập phải khai khoản tiền phạt vi phạm hợp đồng để tính thuế TNCN từ hoạt động cho thuê nhà.

Tổng cục Thuế trả lời để Cục Thuế biết./.

|

Nơi nhận: |

KT. TỔNG CỤC

TRƯỞNG |