Nội dung toàn văn Thông báo 33/2018/TB-LPQT hiệu lực Hiệp định Tránh đánh thuế hai lần giữa Việt Nam và Lát-vi-a

|

BỘ NGOẠI GIAO |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM |

|

Số: 33/2018/TB-LPQT |

Hà Nội, ngày 09 tháng 10 năm 2018 |

THÔNG BÁO

VỀ VIỆC ĐIỀU ƯỚC QUỐC TẾ CÓ HIỆU LỰC

Thực hiện quy định tại Điều 56 của Luật Điều ước quốc tế năm 2016, Bộ Ngoại giao trân trọng thông báo:

Hiệp định và Nghị định thư của Hiệp định giữa Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam và Chính phủ nước Cộng hòa Lát-vi-a về Tránh đánh thuế hai lần và ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập, ký tại Ri-ga, Lát-via ngày 19 tháng 10 năm 2017, có hiệu lực đối với Việt Nam từ ngày 06 tháng 8 năm 2018.

Bộ Ngoại giao trân trọng gửi bản sao Hiệp định theo quy định tại Điều 59 của Luật nêu trên./.

|

|

TL. BỘ TRƯỞNG |

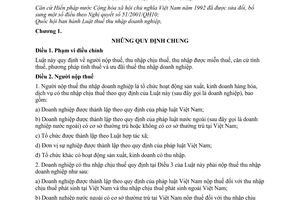

HIỆP ĐỊNH

GIỮA CHÍNH PHỦ NƯỚC CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM VÀ CHÍNH PHỦ NƯỚC CỘNG HÒA LÁT-VI-A VỀ TRÁNH ĐÁNH THUẾ HAI LẦN VÀ NGĂN NGỪA VIỆC TRỐN LẬU THUẾ ĐỐI VỚI CÁC LOẠI THUẾ ĐÁNH VÀO THU NHẬP

Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam và Chính phủ nước Cộng hòa Lát-vi-a,

Mong muốn ký kết một Hiệp định về việc trành đánh thuế hai lần và ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập,

Đã thỏa thuận như sau:

Điều 1

PHẠM VI ÁP DỤNG

Hiệp định này sẽ áp dụng đối với các đối tượng là những đối tượng một hoặc của cả hai Nước ký kết

Điều 2

CÁC LOẠI THUẾ ĐƯỢC ÁP DỤNG

1. Hiệp định này áp dụng đối với các loại thuế do một Nước ký kết hoặc chính quyền địa phương của Nước đó đánh vào thu nhập, bất kể hình thức áp dụng của các loại thuế đó như thể nào.

2. Tất cả các loại thuế thu trên tổng thu nhập hoặc nhũng phần của thu nhập, kể cả các loại thuế đối với thu nhập từ việc chuyển nhượng động sản hoặc bất động sản, các loại thuế đánh trên tổng số tiền lương hoặc tiền công do doanh nghiệp chi trả sẽ được coi là các loại thuế đánh vào thu nhập.

3. Các loại thuế hiện hành được áp dụng trong Hiệp định này cụ thể là:

a) tại Lát-vi-a:

(i) thuế thu nhập doanh nghiệp; và

(ii) thuế thu nhập cá nhân;

(sau đây gọi là “thuế Lát-vi-a”);

b) tại Việt Nam:

(i) thuế thu nhập cá nhân; và

(ii) thuế thu nhập doanh nghiệp;

(sau đây gọi là “thuế Việt Nam”).

4. Hiệp định này cũng sẽ được áp dụng đối với các loại thuế có tính chất tương tự hoặc về cơ bản giống như các loại thuế trên được ban hành sau ngày ký Hiệp định này để bổ sung hoặc thay thế các loại thuế hiện hành. Các nhà chức trách có thẩm quyền của hai Nước ký kết sẽ thông báo cho nhau biết những thay đổi đáng kể trong các luật thuế của từng Nước.

Điều 3

CÁC ĐỊNH NGHĨA CHUNG

1. Vì mục đích của Hiệp định này, trừ trường hợp ngữ cảnh đòi hỏi có sự giải thích khác:

a) thuật ngữ “Lát-vi-a” có nghĩa là nước Cộng hòa Lát-vi-a và khi dùng theo nghĩa địa lý, thuật ngữ này có nghĩa là lãnh thổ của nước Cộng hòa Lát-vi-a và bất kỳ vùng nào tiếp giáp với lãnh hải của nước Cộng hòa Lát-vi-a mà phù hợp với các luật của Lát-vi-a và luật pháp quốc tế, các quyền của Lát-vi-a có thể thực hiện đối với đáy biển và lòng đất dưới đáy biển và tài nguyên thiên nhiên ở đó;

b) thuật ngữ “Việt Nam” có nghĩa là nước Cộng hòa xã hội chủ nghĩa Việt Nam; khi dùng theo nghĩa địa lý, thuật ngữ này có nghĩa là lãnh thổ đất liền, các hải đảo, nội thủy, lãnh hải và vùng trời phía trên đó, vùng biển ngoài lãnh hải, bao gồm cả đáy biển và lòng đất dưới đáy biển mà nước Cộng hòa xã hội chủ nghĩa Việt Nam thực hiện chủ quyền, quyền chủ quyền và quyền tài phán phù hợp với pháp luật quốc gia và pháp luật quốc tế;

c) thuật ngữ “Nước ký kết” và “Nước ký kết kia” có nghĩa là Lát-vi-a hoặc Việt Nam tùy ngữ cảnh đòi hỏi;

đ) thuật ngữ “đối tượng” bao gồm một cá nhân, công ty và bất kỳ tổ chức khác của nhiều đối tượng;

e) thuật ngữ “công ty” có nghĩa là bất kỳ tổ chức công ty hoặc bất kỳ một thực thể nào được coi là tổ chức công ty dưới giác độ thuế;

f) thuật ngữ “doanh nghiệp của một Nước ký kết” và “doanh nghiệp của Nước ký kết kia” theo thứ tự có nghĩa là một doanh nghiệp được điều hành bởi một đối tượng cư trú của một Nước ký kết và một doanh nghiệp được điều hành bởi một đối tượng cư trú của Nước ký kết kia;

g) thuật ngữ “vận tải quốc tế” có nghĩa là bất kỳ sự vận chuyển nào bằng tàu thủy hoặc máy bay do đối tượng cư trú của một Nước ký kết điều hành, trừ trường hợp khi chiếc tàu thủy hoặc máy bay đó chỉ hoạt động giữa những địa điểm trong Nước ký kết kia;

h) thuật ngữ “nhà chức trách có thẩm quyền” có nghĩa là:

(i) tại Lát-vi-a, Bộ trưởng Bộ Tài chính hoặc người đại diện được ủy quyền của Bộ trưởng;

(ii) tại Việt Nam, Bộ trưởng Bộ Tài chính hoặc người đại diện được ủy quyền của Bộ trưởng;

i) thuật ngữ “đối tượng mang quốc tịch”, liên quan đến một Nước ký kết, có nghĩa là:

(i) bất kỳ cá nhân nào mang quốc tịch của một Nước ký kết; và

(ii) bất kỳ pháp nhân, hợp danh hoặc hiệp hội nào có tư cách như vậy theo luật pháp hiện hành tại Nước ký kết.

Trong khi một Nước ký kết áp dụng Hiệp định này vào bất kỳ thời điểm nào, bất kỹ thuật ngữ nào chưa được định nghĩa tại Hiệp định này sẽ có nghĩa theo như định nghĩa tại luật của Nước đó đối với các loại thuế mà Hiệp định này áp dụng vào thời điểm đó, trừ trường hợp ngữ cảnh đòi hỏi có sự giải thích khác, bất kỳ nghĩa nào theo các luật thuế được áp dụng của Nước đó sẽ có giá trị cao hơn nghĩa của thuật ngữ đó theo các luật khác của Nước đó.

Điều 4

ĐỐI TƯỢNG CƯ TRÚ

1. Vì các mục đích của Hiệp định này, thuật ngữ “đối tượng cư trú của một Nước ký kết” có nghĩa là bất kỳ đối tượng nào, mà theo luật pháp của Nước đó, là đối tượng chịu thuế căn cứ vào nơi ở, cư trú, địa điểm đăng ký, địa điểm quản lý, địa điểm thành lập, hoặc bất kỳ các tiêu thức nào khác có tính chất tương tự, và cũng bao gồm cả Nhà nước và bất kỳ cơ quan chính quyền địa phương nào của Nước đó. Tuy nhiên, thuật ngữ này không bao gồm bất kỳ đối tượng nào là đối tượng chịu thuế tại Nước đó chỉ đối với thu nhập từ các nguồn tại Nước đó.

2. Trường hợp theo các quy định tại khoản I khi một cá nhân là đối tượng cư trú của cả hai Nước ký kết, thân phận cư trú của cá nhân đó sẽ được xác định như sau:

a) cá nhân đó sẽ được coi là đối tượng cư trú chỉ của Nước mà tại đó cá nhân đó có nhà ở thường trú; nếu cá nhân đó có nhà ở thường trú ở cả hai Nước, cá nhân đó sẽ được coi là đối tượng cư trú chỉ của Nước mà cá nhân đó có các quan hệ cá nhân và kinh tế chặt chẽ hơn (trung tâm của các quyền lợi thiết yếu);

b) nếu không thể xác định được Nước nơi cá nhân đó có trung tâm của các quyền lợi thiết yếu, hoặc nếu cá nhân đó không có nhà ở thường trú ở cả hai Nước, thì cá nhân đó sẽ được coi là đối tượng cư trú chỉ của Nước mà cá nhân đó thường sống;

c) nếu cá nhân đó thường xuyên sống ở cả hai Nước hoặc không thường xuyên ở Nước nào, thì cá nhân đó sẽ được coi là đối tượng cư trú chỉ của Nước mà cá nhân đó mang quốc tịch;

d) nếu cá nhân đó là đối tượng mang quốc tịch của cả hai Nước hoặc không mang quốc tịch của cả hai Nước, thì các nhà chức trách có thẩm quyền của hai Nước ký kết sẽ giải quyết vấn đề bằng thỏa thuận song phương.

3. Trường hợp theo các quy định tại khoản 1 khi một đối tượng không phải cá nhân, là đối tượng cư trú của cả hai Nước ký kết, nhà chức trách có thẩm quyền của hai Nước ký kết sẽ cố gắng giải quyết vấn đề này thông qua thỏa thuận song phương để xác định cách thức áp dụng Hiệp định này đối với đối tượng đó.

Điều 5

CƠ SỞ THƯỜNG TRÚ

1. Theo nội dung của Hiệp định này, thuật ngữ “cơ sở thường trú” có nghĩa là một địa điểm kinh doanh cố định mà qua đó doanh nghiệp thực hiện toàn bộ hoặc một phần hoạt động kinh doanh của mình.

2. Thuật ngữ “cơ sở thường trú” chủ yếu bao gồm:

a) một trụ sở điều hành;

b) một chi nhánh;

c) một văn phòng;

d) một nhà máy;

e) một xưởng;

f) một kho hàng; và

g) một mỏ, giếng dầu hoặc khí, mỏ đá hoặc bất kỳ địa điểm khai thác tài nguyên thiên nhiên nào khác.

3. Thuật ngữ “cơ sở thường trú” cũng bao gồm:

a) một địa điểm xây dựng, dự án xây dựng, lắp đặt hoặc lắp ráp hoặc các hoạt động giám sát có liên quan, nhưng chỉ khi địa điểm, dự án hoặc các hoạt động này kéo dài trên sáu tháng;

b) việc cung cấp các dịch vụ, bao gồm cả dịch vụ tư vấn do một doanh nghiệp của một Nước ký kết thực hiện thông qua những người làm công hoặc những đối tượng khác được doanh nghiệp giao thực hiện các hoạt động trên, nhưng chỉ khi các hoạt động nêu trên kéo dài (trong cùng một dự án hoặc một dự án có liên quan) tại Nước ký kết kia trong một giai đoạn hoặc nhiều giai đoạn gộp lại hơn sáu tháng trong bất kỳ giai đoạn mười hai tháng nào.

c) các hoạt động thực hiện ngoài khơi tại một Nước ký kết có liên quan đến thăm dò hoặc khai thác đáy biển và lòng đất dưới đáy biển và tài nguyên thiên nhiên ở đó.

4. Mặc dù đã có các quy định trên của Điều này, thuật ngữ “cơ sở thường trú” sẽ được coi là không bao gồm:

a) việc sử dụng các phương tiện chỉ với mục đích lưu kho, trưng bày hoặc giao hàng hóa hay tài sản của doanh nghiệp;

b) việc duy trì kho hàng hóa hoặc tài sản của doanh nghiệp chỉ với mục đích lưu kho, trưng bày hoặc giao tài sản;

c) việc duy trì kho hàng hóa hoặc tài sản của doanh nghiệp chỉ với mục đích để cho doanh nghiệp khác gia công;

d) việc duy trì một địa điểm kinh doanh cố định chỉ với mục đích mua hàng hóa hoặc tài sản hoặc để thu thập thông tin cho doanh nghiệp;

e) việc duy trì một địa điểm kinh doanh cố định chỉ với mục đích tiến hành bất kỳ hoạt động nào khác mang tính chất chuẩn bị hoặc phụ trợ cho doanh nghiệp; và

f) việc duy trì một địa điểm kinh doanh cố định chi cho bất kỳ sự kết hợp nào của các hoạt động nêu tại các điểm từ a) đến e), với điều kiện toàn bộ hoạt động của địa điểm kinh doanh cố định bắt nguồn từ sự kết hợp này mang tính chất chuẩn bị hoặc phụ trợ.

5. Mặc dù đã có những quy định tại các khoản 1 và 2, trường hợp một đối tượng - trừ đại lý có tư cách độc lập được điều chỉnh bởi khoản 6 - hoạt động tại một Nước ký kết thay mặt cho một doanh nghiệp của Nước ký kết kia, doanh nghiệp đó sẽ được coi là có cơ sở thường trú tại Nước ký kết thứ nhất đối với các hoạt động mà đối tượng trên thực hiện cho doanh nghiệp, nếu đối tượng đó:

a) có và thường xuyên thực hiện tại Nước đó thẩm quyền ký kết các hợp đồng đứng tên doanh nghiệp, trừ khi các hoạt động của đối tượng đó chỉ giới hạn trong phạm vi các hoạt động nêu tại khoản 4 mà những hoạt động đó nếu được thực hiện thông qua một địa điểm kinh doanh cố định thì sẽ không làm cho địa điểm kinh doanh cố định đó trở thành một cơ sở thường trú theo những quy định tại các khoản đó; hoặc

b) không có thẩm quyền trên, nhưng thường xuyên duy trì tại Nước thứ nhất một kho hàng hóa hoặc tài sản, qua đó đối tượng này thường xuyên thực hiện giao hàng hóa hoặc tài sản thay mặt cho doanh nghiệp.

6. Một doanh nghiệp sẽ không được coi là có cơ sở thường trú tại một Nước ký kết nếu doanh nghiệp đó chỉ thực hiện kinh doanh tại Nước ký kết đó thông qua một đại lý môi giới, một đại lý hoa hồng hoặc bất kỳ một đại lý nào khác có tư cách độc lập, với điều kiện những đối tượng này chỉ hoạt động trong khuôn khổ kinh doanh thông thường của họ. Tuy nhiên, khi các hoạt động của đại lý đó dành toàn bộ hay hầu như toàn bộ cho việc đại diện cho doanh nghiệp đó, và điều kiện được tạo ra hay áp đặt giữa doanh nghiệp đó và đại lý trong quan hệ thương mại và tài chính khác với điều kiện được tạo ra giữa các doanh nghiệp độc lập, đại lý đó sẽ không được coi là đại lý có tư cách độc lập trong phạm vi ý nghĩa của khoản này.

7. Việc một công ty là đối tượng cư trú của một Nước ký kết kiểm soát hoặc chịu sự kiểm soát bởi một công ty là đối tượng cư trú của Nước ký kết kia, hoặc tiến hành hoạt động kinh doanh tại Nước kia (có thể thông qua một cơ sở thường trú hoặc dưới hình thức khác), sẽ không làm cho bất kỳ công ty nào trở thành một cơ sở thường trú của công ty kia.

Điều 6

THU NHẬP TỪ BẤT ĐỘNG SẢN

1. Thu nhập mà một đối tượng cư trú của một Nước ký kết thu được từ bất động sản (kể cả thu nhập từ nông nghiệp hoặc lâm nghiệp) đặt tại Nước ký kết kia có thể bị đánh thuế tại Nước kia.

2. Thuật ngữ “bất động sản” sẽ có nghĩa theo như luật pháp của Nước ký kết nơi có bất động sản đó. Thuật ngữ này trong mọi trường hợp sẽ bao gồm cả tài sản đi liền với bất động sản, dàn gia súc và thiết bị sử dụng trong nông nghiệp và lâm nghiệp, các quyền áp dụng theo các quy định tại luật chung về điền sản, bất kỳ quyền nào về bất động sản, quyền sử dụng bất động sản và các quyền được hưởng các khoản thanh toán cố định hoặc không cố định trả cho việc khai thác hoặc quyền khai thác các mỏ, nguồn khoáng sản và các tài nguyên thiên nhiên khác. Các tàu thủy và máy bay sẽ không được coi là bất động sản.

3. Những quy định tại khoản 1 sẽ áp dụng đối với thu nhập phát sinh từ việc trực tiếp sử dụng, cho thuê hoặc sử dụng dưới bất kỳ hình thức nào khác của bất động sản.

4. Khi việc sở hữu có phần hay các quyền lợi công ty khác tại một công ty cho phép chủ sở hữu các cổ phần đó hoặc các quyền lợi công ty đó được hưởng tài sản cố định do công ty đó nắm giữ thì thu nhập phát sinh từ việc trực tiếp sử dụng, cho thuê hay sử dụng dưới bất kỳ hình thức nào khác quyền được hưởng tài sản đó có thể bị đánh thuế tại Nước ký kết nơi có tài sản cố định đó.

5. Các quy định tại các khoản 1, 3 và 4 cũng sẽ áp dụng đối với thu nhập từ bất động sản của một doanh nghiệp và đối với thu nhập từ bất động sản sử dụng cho việc thực hiện các dịch vụ cá nhân độc lập.

Điều 7

LỢI NHUẬN KINH DOANH

1. Lợi nhuận của một doanh nghiệp của một Nước ký kết sẽ chỉ bị đánh thuế tại Nước đó trừ trường hợp doanh nghiệp đó tiến hành hoạt động kinh doanh tại Nước ký kết kia thông qua một cơ sở thường trú tại Nước kia. Nếu doanh nghiệp có hoạt động kinh doanh theo cách trên, thì các khoản lợi nhuận của doanh nghiệp có thể bị đánh thuế tại Nước kia, nhưng chỉ trên phần lợi nhuận phân bố cho cơ sở thường trú đó. Tuy nhiên, lợi nhuận thu được từ việc bán hàng hóa hay tài sản cùng loại hoặc tương tự như loại được bán thông qua cơ sở thường trú đó hay lợi nhuận thu được từ các hoạt động kinh doanh cùng loại hay tương tự như loại được thực hiện thông qua cơ sở thường trú đó, có thể được coi là lợi nhuận phân bổ cho cơ sở thường trú đó nếu việc bán hàng hóa hay tài sản hoặc các hoạt động kinh doanh đó được kết cấu theo cách có chủ đích để lợi dụng Hiệp định này.

2. Thể theo các quy định tại khoản 3, khi một doanh nghiệp của một Nước ký kết tiến hành hoạt động kinh doanh tại Nước ký kết kia thông qua một cơ sở thường trú tại Nước kia, thì tại mỗi Nước ký kết sẽ có những khoản lợi nhuận được phân bổ cho cơ sở thường trú nói trên mà cơ sở thường trú đó có thể thu được nếu đó là một doanh nghiệp riêng và tách biệt cùng tham gia vào các hoạt động như nhau hoặc tương tự trong cùng các điều kiện như nhau hoặc tương tự và có quan hệ hoàn toàn độc lập với doanh nghiệp mà cơ sở đó được coi là cơ sở thường trú.

3. Trong khi xác định lợi nhuận của một cơ sở thường trú, cơ sở này sẽ được phép khấu trừ các khoản chi phí phát sinh phục vụ cho cơ sở thường trú này, bao gồm cả chi phí điều hành và chi phí quản lý chung cho dù chi phí đó phát sinh tại Nước nơi cơ sở thường trú đó đóng hoặc ở bất kỳ nơi nào khác. Tuy nhiên, sẽ không cho phép tính vào các khoản chi phí được trừ bất kỳ các khoản tiền nào, nếu có, do cơ sở thường trú trả cho (trừ tiền thanh toán các chi phí thực tế) trụ sở chính của doanh nghiệp hoặc bất kỳ văn phòng nào khác của doanh nghiệp dưới hình thức tiền bản quyền, các khoản phí hoặc bất kỳ khoản thanh toán tương tự nào khác để được phép sử dụng sáng chế hoặc các quyền khác, hoặc dưới hình thức tiền hoa hồng trả cho việc thực hiện dịch vụ riêng biệt, hoặc trả cho công việc quản lý, hoặc dưới hình thức lãi tính trên tiền cho cơ sở thường trú vay, trừ trường hợp lãi từ tiền cho vay của tổ chức ngân hàng. Tương tự như vậy, khi xác định lợi nhuận của cơ sở thường trú, sẽ không tính đến các khoản tiền (trừ các khoản thanh toán các chi phí thực tế) do cơ sở thường trú thu từ trụ sở chính của doanh nghiệp hoặc bất kỳ văn phòng nào khác của doanh nghiệp dưới hình thức tiền bản quyền, các khoản phí hoặc bất kỳ khoản thanh toán tương tự nào khác để được phép sử dụng sáng chế hoặc các quyền khác, hoặc dưới hình thức tiền hoa hồng trả cho việc thực hiện các dịch vụ riêng biệt hoặc trả cho các công việc quản lý, hoặc dưới hình thức lãi tính trên tiền cho trụ sở chính của doanh nghiệp hoặc bất kỳ văn phòng nào khác của doanh nghiệp vay, trừ trường hợp lãi từ tiền cho vay của tổ chức ngân hàng.

4. Trường hợp tại một Nước ký kết vẫn thường xác định các khoản lợi nhuận được phân bổ cho một cơ sở thường trú trên cơ sở phân chia tổng các khoản lợi nhuận của doanh nghiệp thành những phần khác nhau, không có nội dung nào tại khoản 2 ngăn cản Nước ký kết đó xác định lợi nhuận chịu thuế theo cách phân chia theo thông lệ trên; tuy nhiên, phương pháp phân chia được chấp nhận số có kết quả phù hợp với những nguyên tắc nêu tại Điều này.

5. Vì mục đích của các khoản trên, các khoản lợi nhuận được phân bổ cho cơ sở thường trú sẽ được xác định theo cùng một phương pháp giữa các năm, trừ khi có đủ lý do chính đáng để xác định theo phương pháp khác.

6. Khi lợi nhuận bao gồm các khoản thu nhập được đề cập riêng tại các Điều khác của Hiệp định này, thì các quy định của các Điều đó sẽ không bị ảnh hưởng bởi những quy định tại Điều này.

Điều 8

VẬN TẢI BIỂN VÀ VẬN TẢI HÀNG KHÔNG

1. Lợi nhuận của một đối tượng cư trú của một Nước ký kết từ hoạt động của tàu thủy hoặc máy bay trong vận tải quốc tế sẽ chỉ bị đánh thuế tại Nước đó.

2. Theo nội dung của Điều này, lợi nhuận của một doanh nghiệp từ hoạt động của các tàu thủy hoặc máy bay trong vận tải quốc tế bao gồm:

a) lợi nhuận từ việc cho thuê tàu thủy hoặc máy bay trống; và

b) lợi nhuận từ việc sử dụng, bảo dưỡng hoặc cho thuê các công-ten-nơ (bao gồm cả khoang móoc và thiết bị kèm theo phục vụ cho việc vận chuyển công-ten-nơ) dùng để vận chuyển hàng hóa hay tài sản;

khi việc cho thuê hoặc sử dụng, bảo dưỡng hoặc cho thuê như trên, tùy từng trường hợp, có tính chất phụ kèm theo hoạt động của tàu thủy hoặc máy bay bởi doanh nghiệp trong vận tải quốc tế.

3. Những quy định tại các khoản 1 và 2 cũng sẽ áp dụng đối với các khoản lợi nhuận từ việc tham gia vào một tổ hợp, một liên doanh hoặc một hãng hoạt động quốc tế.

Điều 9

CÁC DOANH NGHIỆP LIÊN KẾT

1. Khi

a) một doanh nghiệp của một Nước ký kết tham gia trực tiếp hoặc gián tiếp vào việc quản lý, kiểm soát hoặc góp vốn vào một doanh nghiệp của Nước ký kết kia, hoặc

b) các đối tượng cùng tham gia trực tiếp hoặc gián tiếp vào việc quản lý, kiểm soát hoặc góp vốn vào một doanh nghiệp của một Nước ký kết và vào một doanh nghiệp của Nước ký kết kia,

và trong cả hai trường hợp, trong mối quan hệ tài chính và thương mại giữa hai doanh nghiệp trên có những điều kiện được đưa ra hoặc áp đặt khác với điều kiện được đưa ra giữa các doanh nghiệp độc lập, lúc đó mọi khoản lợi nhuận mà một doanh nghiệp có thể thu được nếu không có những điều kiện trên nhưng nay vì những điều kiện này mà doanh nghiệp đó không thu được, sẽ vẫn được tính vào các khoản lợi nhuận của doanh nghiệp đó và bị đánh thuế tương ứng.

2. Khi một Nước ký kết tính vào các khoản lợi nhuận của một doanh nghiệp tại Nước đó - và đánh thuế tương ứng - các khoản lợi nhuận mà một doanh nghiệp tại Nước ký kết kia đã bị đánh thuế ở Nước kia và những khoản lợi nhuận được tính vào như vậy là những khoản lợi nhuận lẽ ra thuộc về doanh nghiệp tại Nước thứ nhất nếu những điều kiện xác lập giữa hai doanh nghiệp trên là những điều kiện được đưa ra giữa các doanh nghiệp độc lập, khi đó Nước kia sẽ điều chỉnh các khoản thuế tại Nước mình đối với các khoản lợi nhuận trên cho phù hợp. Khi xác định sự điều chỉnh này, các quy định khác của Hiệp định này sẽ được xem xét một cách thích hợp và các nhà chức trách có thẩm quyền của các Nước ký kết sẽ tham vấn lẫn nhau nếu cần thiết.

Điều 10

TIỀN LÃI CỔ PHẦN

1. Tiền lãi cổ phần do một công ty là đối tượng cư trú của một Nước ký kết trả cho một đối tượng cư trú của Nước ký kết kia có thể bị đánh thuế tại Nước kia.

2. Tuy nhiên, những khoản tiền lãi cổ phần đó cũng có thể bị đánh thuế tại Nước ký kết nơi công ty trả tiền lãi cổ phần là đối tượng cư trú và theo luật pháp của Nước đó, nhưng nếu đối tượng thực hưởng tiền lãi cổ phần là đối tượng cư trú của Nước ký kết kia thì thuế được tính khi đó số không vượt quá:

a) 5 phần trăm tổng số tiền lãi cổ phần nếu đối tượng thực hưởng là công ty (không phải là một công ty hợp danh) nắm giữ trực tiếp ít nhất 70 phần trăm quyền bỏ phiếu của công ty trả tiền lãi cổ phần;

b) 10 phần trăm tổng số tiền lãi cổ phần trong tất cả các trường hợp khác.

Khoản này sẽ không ảnh hưởng tới việc đánh thuế công ty đối với lợi nhuận dùng để chia lãi cổ phần.

3. Thuật ngữ “tiền lãi cổ phần” được sử dụng trong Điều này có nghĩa là thu nhập từ cổ phần, cổ phần khai thác mỏ, cổ phần sáng lập hoặc các quyền khác, không phải các khoản nợ, được hưởng lợi nhuận, cũng như thu nhập từ các quyền lợi khác cùng chịu sự điều chỉnh của chính sách thuế đối với thu nhập từ cổ phần theo luật pháp của Nước nơi công ty chia lãi cổ phần là đối tượng cư trú.

4. Những quy định tại các khoản 1 và 2 sẽ không áp dụng trong trường hợp đối tượng thực hưởng các khoản tiền lãi cổ phần là đối tượng cư trú tại một Nước ký kết có tiến hành hoạt động kinh doanh tại Nước ký kết kia, nơi công ty trả tiền lãi cổ phần là đối tượng cư trú thông qua một cơ sở thường trú nằm tại Nước đó, hoặc tiến hành tại Nước ký kết kia các dịch vụ cá nhân độc lập thông qua một cơ sở cố định nằm tại Nước đó, và việc nắm giữ mà theo đó các khoản tiền lãi cổ phần được trả có sự liên hệ thực tế với cơ sở thường trú hoặc cơ sở cố định đó. Trong trường hợp như vậy các quy định tại Điều 7 hoặc Điều 14, sẽ được áp dụng tùy theo từng trường hợp.

5. Khi một công ty là đối tượng cư trú của một Nước ký kết nhận được các khoản lợi nhuận hoặc thu nhập phát sinh từ Nước ký kết kia, Nước kia có thể không đánh bất kỳ khoản thuế nào đối với các khoản tiền lãi cổ phần do công ty này trả, trừ trường hợp các khoản tiền lãi cổ phần này được trả cho một đối tượng cư trú của Nước kia hoặc trừ trường hợp việc nắm giữ cổ phần có các khoản tiền lãi cổ phần được trả có sự liên hệ thực tế với một cơ sở thường trú hoặc một cơ sở cố định nằm tại Nước kia, đồng thời Nước kia cũng không buộc các khoản lợi nhuận không chia của công ty trên phải chịu thuế đối với các khoản lợi nhuận không chia của công ty, cho dù các khoản tiền lãi cổ phần được chia hoặc các khoản lợi nhuận không chia bao gồm toàn bộ hoặc một phần các khoản lợi nhuận hoặc thu nhập phát sinh tại Nước kia.

Điều 11

LÃI TỪ TIỀN CHO VAY

1. Lãi từ tiền cho vay phát sinh tại một Nước ký kết và được trả cho một đối tượng cư trú của Nước ký kết kia có thể bị đánh thuế tại Nước kia.

2. Tuy nhiên, khoản lãi từ tiền cho vay này cũng có thể bị đánh thuế ở Nước ký kết nơi phát sinh lãi và theo luật pháp của Nước đó, nhưng nếu chủ sở hữu thực hưởng lãi từ tiền cho vay là đối tượng cư trú của Nước ký kết kia, thì mức thuế khi đó sẽ không vượt quá 10 phần trăm tổng số khoản lãi từ tiền cho vay.

3. Mặc dù đã có các quy định của khoản 2, lãi từ tiền cho vay phát sinh tại một Nước ký kết và thu được bởi Chính phủ của Nước ký kết kia, chính quyền địa phương của Nước đó, Ngân hàng trung ương của Nước ký kết kia hoặc bất kỳ tổ chức tài chính nào thuộc sở hữu toàn bộ của Chính phủ, hoặc bất kỳ đối tượng cư trú của Nước ký kết kia đối với khoản nợ được bảo lãnh, đảm bảo hoặc gián tiếp được tài trợ bởi Chính phủ của Nước ký kết kia, chính quyền địa phương của Nước đó, ngân hàng trung ương của Nước ký kết kia hoặc bất kỳ tổ chức tài chính nào thuộc sở hữu toàn bộ của Chính phủ sẽ được miễn thuế tại Nước ký kết thứ nhất.

4. Thuật ngữ “lãi từ tiền cho vay” sử dụng tại Điều này có nghĩa là thu nhập từ các khoản nợ dưới bất kỳ hình thức nào, có hoặc không được đảm bảo bằng thế chấp và có hoặc không có quyền được hưởng lợi nhuận của người đi vay và đặc biệt là khoản thu nhập từ chứng khoán Chính phủ và thu nhập từ trái phiếu hoặc trái phiếu công ty, bao gồm cả tiền thưởng và giải thưởng đi liền với các chứng khoán, trái phiếu hoặc trái phiếu công ty đó. Thuật ngữ “lãi từ tiền cho vay” sẽ không bao gồm bất kỳ khoản thu nhập nào được xem như tiền lãi cổ phần theo các quy định của Điều 10. Các khoản phạt trả chậm sẽ không được coi là lãi từ tiền cho vay theo quy định của Điều này.

5. Những quy định tại các khoản 1 và 2 sẽ không áp dụng nếu chủ sở hữu thực hưởng các khoản lãi từ tiền cho vay là đối tượng cư trú của một Nước ký kết, tiến hành kinh doanh tại Nước ký kết kia nơi phát sinh các khoản lãi từ tiền cho vay thông qua một cơ sở thường trú tại Nước ký kết kia, hoặc tiến hành tại Nước ký kết đó các dịch vụ cá nhân độc lập thông qua một cơ sở cố định nằm tại Nước đó, và khoản nợ có khoản lãi từ tiền cho vay được trả có sự liên hệ thực tế với cơ sở thường trú hoặc cơ sở cố định đó. Trong trường hợp này, các quy định tại Điều 7 hoặc Điều 14 sẽ được áp dụng tùy theo từng trường hợp.

6. Lãi từ tiền cho vay sẽ được coi là phát sinh tại một Nước ký kết khi người trả là đối tượng cư trú của Nước đó. Tuy nhiên, khi đối tượng trả lãi từ tiền cho vay, là hoặc không là đối tượng cư trú của một Nước ký kết, có ở một Nước ký kết một cơ sở thường trú hoặc một cơ sở cố định liên quan đến các khoản nợ đã phát sinh các khoản lãi từ tiền cho vay này, và khoản lãi từ tiền cho vay đó do cơ sở thường trú hoặc cơ sở cố định đó chịu thì dù đối tượng có là đối tượng cư trú của một Nước ký kết hay không, khoản lãi từ tiền cho vay này vẫn được coi là phát sinh ở Nước nơi cơ sở thường trú hoặc cơ sở cố định đó đóng.

7. Trường hợp do mối quan hệ đặc biệt giữa đối tượng trả và chủ sở hữu thực hưởng hoặc giữa cả hai đối tượng trên và các đối tượng khác mà khoản lãi từ tiền cho vay được trả cho khoản nợ có liên quan vượt quá khoản tiền được thỏa thuận giữa đối tượng trả lãi và chủ sở hữu thực hưởng khi không có mối quan hệ này, thì các quy định tại Điều này sẽ chỉ áp dụng đối với các khoản tiền thanh toán khi không có mối quan hệ trên. Trong trường hợp này, phần thanh toán vượt sẽ bị đánh thuế theo các luật của từng Nước ký kết có xem xét đến các quy định khác của Hiệp định này.

Điều 12

TIỀN BẢN QUYỀN VÀ PHÍ DỊCH VỤ KỸ THUẬT

1. Tiền bản quyền và phí dịch vụ kỹ thuật phát sinh tại một Nước ký kết và được trả cho một đối tượng cư trú của Nước ký kết kia có thể bị đánh thuế tại Nước kia.

2. Tuy nhiên, các khoản tiền bản quyền và phí dịch vụ kỹ thuật này cũng có thể bị đánh thuế tại Nước ký kết nơi các khoản tiền bản quyền và phí dịch vụ kỹ thuật phát sinh và theo luật pháp của Nước đó, nhưng chủ sở hữu thực hưởng các khoản tiền bản quyền hoặc phí dịch vụ kỹ thuật đó là đối tượng cư trú của Nước ký kết kia, thì mức thuế khi đó sẽ không vượt quá:

a) trong trường hợp đối với tiền bản quyền, 10 phần trăm tổng số tiền bản quyền;

b) trong trường hợp đối với phí dịch vụ kỹ thuật, 7,5 phần trăm tổng số phí dịch vụ kỹ thuật.

3. a) Thuật ngữ “tiền bản quyền” được sử dụng tại Điều này có nghĩa là các khoản thanh toán dưới bất kỳ hình thức nào được trả cho việc sử dụng hoặc quyền sử dụng bất kỳ bản quyền tác giả nào của một tác phẩm văn học, nghệ thuật hoặc khoa học, bất kỳ sáng chế, nhãn hiệu, thiết kế hoặc mẫu, đồ án, công thức bí mật hoặc trả cho việc sử dụng hoặc quyền sử dụng thiết bị công nghiệp, thương mại hoặc khoa học hoặc trả cho thông tin liên quan đến các kinh nghiệm công nghiệp, thương mại hoặc khoa học.

b) Thuật ngữ “phí dịch vụ kỹ thuật” được sử dụng tại Điều này có nghĩa là các khoản thanh toán dưới bất kỳ hình thức nào, trừ các khoản thanh toán được đề cập tại Điều 14 và 15 của Hiệp định này, được trả cho các dịch vụ mang tính chất quản lý hoặc kỹ thuật hoặc tư vấn, bao gồm cả việc cung cấp các dịch vụ kỹ thuật hoặc dịch vụ nhân sự khác.

4. Những quy định tại các khoản 1 và 2 sẽ không áp dụng nếu đối tượng thực hưởng các khoản tiền bản quyền hoặc phí dịch vụ kỹ thuật là đối tượng cư trú của một Nước ký kết, tiến hành kinh doanh tại Nước ký kết kia nơi tiền bản quyền hoặc phí dịch vụ kỹ thuật phát sinh, thông qua một cơ sở thường trú có tại Nước ký kết kia, hoặc tiến hành tại Nước đó các dịch vụ cá nhân độc lập thông qua một cơ sở cố định nằm tại Nước đó, và quyền hoặc tài sản có các khoản tiền bản quyền hoặc phí dịch vụ kỹ thuật được trả có sự liên hệ thực tế với cơ sở thường trú hoặc cơ sở cố định đó. Trong trường hợp này các quy định tại Điều 7 hoặc Điều 14 sẽ được áp dụng tùy theo từng trường hợp.

5. Tiền bản quyền và phí dịch vụ kỹ thuật sẽ được coi là phát sinh tại một Nước ký kết khi đối tượng trả là đối tượng cư trú của Nước đó. Tuy nhiên, khi đối tượng trả tiền bản quyền hoặc phí dịch vụ kỹ thuật có ở một Nước ký kết một cơ sở thường trú hoặc một cơ sở cố định liên quan đến trách nhiệm trả tiền bản quyền hoặc phí dịch vụ kỹ thuật đã phát sinh, và khoản tiền bản quyền hoặc phí dịch vụ kỹ thuật đó do cơ sở thường trú hoặc cơ sở cố định đó chịu thì dù đối tượng đó có là đối tượng cư trú của một Nước ký kết hay không, khoản tiền bản quyền hoặc phí dịch vụ kỹ thuật này sẽ vẫn được coi là phát sinh tại Nước nơi có cơ sở thường trú hoặc cơ sở cố định đó.

6. Trường hợp do mối quan hệ đặc biệt giữa đối tượng trả và chủ sở hữu thực hưởng hoặc giữa cả hai đối tượng trên và các đối tượng khác, khoản tiền bản quyền hoặc phí dịch vụ kỹ thuật được trả vượt quá khoản tiền được thỏa thuận giữa đối tượng trả và chủ sở hữu thực hưởng khi không có mối quan hệ đặc biệt này, thì khi đó các quy định tại Điều này sẽ chỉ áp dụng đối với khoản tiền thanh toán khi không có mối quan hệ trên. Trong trường hợp này, phần thanh toán vượt sẽ bị đánh thuế theo các luật của từng Nước ký kết có xem xét đến các quy định khác của Hiệp định này.

Điều 13

THU NHẬP TỪ CHUYỂN NHƯỢNG TÀI SẢN

1. Thu nhập thu được bởi một đối tượng cư trú của một Nước ký kết từ việc chuyển nhượng bất động sản nêu tại Điều 6 và nằm tại Nước ký kết kia có thể bị đánh thuế tại Nước kia.

2. Thu nhập thu được bởi một đối tượng cư trú của một Nước ký kết từ việc chuyển nhượng các cổ phần trong một công ty hoặc các quyền lợi tương tự trong một hợp danh, một tín thác hoặc một tổ chức khác tương tự mà từ 50 phần trăm giá trị tài sản trực tiếp hoặc gián tiếp là bất động sản đặt tại Nước ký kết kia, có thể bị đánh thuế tại Nước kia.

3. Thu nhập từ việc chuyển nhượng động sản tạo thành một phần tài sản kinh doanh của một cơ sở thường trú mà một doanh nghiệp của một Nước ký kết có tại Nước ký kết kia hoặc động sản gắn liền với một cơ sở cố định có thể có cho một đối tượng cư trú của một Nước ký kết tại Nước ký kết kia cho mục đích tiến hành các dịch vụ cá nhân độc lập, kể cả thu nhập từ việc chuyển nhượng cơ sở thường trú này (một cách riêng rẽ hoặc cùng với toàn bộ doanh nghiệp) hoặc cơ sở cố định này có thể bị đánh thuế tại Nước kia.

4. Thu nhập thu được bởi một đối tượng cư trú của một Nước ký kết điều hành tàu thủy hoặc máy bay trong vận tải quốc tế từ việc chuyển nhượng các tàu thủy hoặc máy bay hoạt động trong vận tải quốc tế hoặc động sản gắn liền với việc điều hành các tàu thủy, máy bay đó sẽ chỉ bị đánh thuế tại Nước đó.

5. Thu nhập từ việc chuyển nhượng cổ phần, khác với cổ phần được đề cập tại khoản 2, không ít hơn 15 phần trăm của toàn bộ cổ phần của một công ty là đối tượng cư trú của một Nước ký kết có thể bị đánh thuế tại Nước ký kết đó.

6. Thu nhập từ việc chuyển nhượng bất kỳ tài sản nào khác với những tài sản đã được nêu tại các khoản 1,2, 3,4 và 5 sẽ chỉ bị đánh thuế tại Nước ký kết nơi đối tượng chuyển nhượng là đối tượng cư trú.

Điều 14

DỊCH VỤ CÁ NHÂN ĐỘC LẬP

1. Thu nhập do một cá nhân là đối tượng cư trú của một Nước ký kết thu được từ các dịch vụ hành nghề hoặc các hoạt động khác có tính chất độc lập sẽ chỉ bị đánh thuế tại Nước đó, trừ các trường hợp sau đây, khi đó những khoản thu nhập như vậy cũng có thể bị đánh thuế tại Nước ký kết kia:

a) nếu đối tượng đó thường xuyên có tại Nước ký kết kia một cơ sở cố định để thực hiện các hoạt động của đối tượng đó; trong trường hợp đó, chỉ phần thu nhập phân bổ cho cơ sở cố định đó có thể bị đánh thuế tại Nước ký kết kia; hoặc

b) nếu đối tượng đó có mặt tại Nước ký kết kia trong một khoảng thời gian hoặc nhiều khoảng thời gian gộp lại bằng hoặc vượt quá 183 ngày trong bất kỳ giai đoạn mười hai tháng nào bắt đầu hoặc kết thúc trong năm tài chính có liên quan; trong trường hợp đó, chỉ phần thu nhập phát sinh từ các hoạt động của đối tượng đó được thực hiện tại Nước ký kết kia có thể bị đánh thuế tại Nước ký kết kia.

2. Thuật ngữ “dịch vụ ngành nghề” bao gồm chủ yếu các hoạt động khoa học, văn học, nghệ thuật, giáo dục hoặc giảng dạy mang tính chất độc lập cũng như các hoạt động độc lập của các thầy thuốc, luật sư, kỹ sư, kiến trúc sư, nha sĩ và kế toán viên.

Điều 15

DỊCH VỤ CÁ NHÂN PHỤ THUỘC

1. Thể theo những quy định tại các Điều 16, 18 và 19, các khoản tiền lương, tiền công và các khoản tiền thù lao tương tự khác do một đối tượng cư trú của Nước ký kết thu được từ lao động làm công sẽ chỉ bị đánh thuế tại Nước đó, trừ khi lao động làm công đó được thực hiện tại Nước ký kết kia. Nếu lao động làm công được thực hiện như vậy, tiền công trả cho lao động đó có thể bị đánh thuế tại Nước kia.

2. Mặc dù đã có các quy định tại khoản 1, tiền công do một đối tượng cư trú của một Nước ký kết thu được từ lao động làm công tại Nước ký kết kia sẽ chì bị đánh thuế tại Nước thứ nhất nếu:

a) người nhận tiền công hiện có mặt tại Nước kia trong một khoảng thời gian hoặc nhiều khoảng thời gian gộp lại không quá 183 ngày trong bất kỳ giai đoạn mười hai tháng nào bắt đầu hoặc kết thúc trong năm tài chính có liên quan, và

b) tiền công được trả bởi chủ lao động hay đối tượng đại diện chủ lao động trả tiền công lao động không phải là đối tượng cư trú tại Nước kia, và

c) số tiền công không phải phát sinh tại một cơ sở thường trú hoặc cơ sở cố định mà chủ lao động có tại Nước kia.

3. Mặc dù đã có các quy định trên của Điều này, tiền công thu được từ lao động làm công trên một tàu thủy, hoặc máy bay do một doanh nghiệp của một Nước ký kết điều hành trong vận tải quốc tế sẽ chỉ bị đánh thuế tại Nước đó.

Điều 16

THÙ LAO GIÁM ĐỐC

Các khoản thù lao cho giám đốc và các khoản thanh toán tương tự khác do một đối tượng cư trú của một Nước ký kết nhận được với tư cách là thành viên ban giám đốc hoặc bất kỳ tổ chức tương tự nào của một công ty là đối tượng cư trú của Nước ký kết kia có thể bị đánh thuế tại Nước kia.

Điều 17

NGHỆ SĨ VÀ VẬN ĐỘNG VIÊN

1. Mặc dù đã có các quy định tại các Điều 14 và 15, thu nhập của một đối tượng cư trú của một Nước ký kết thu được với tư cách người biểu diễn như diễn viên sân khấu, diễn viên điện ảnh, nghệ sĩ phát thanh hoặc truyền hình, hoặc nhạc công, hoặc với tư cách là vận động viên từ những hoạt động cá nhân của người đó thực hiện tại Nước ký kết kia có thể bị đánh thuế ở Nước kia.

2. Trường hợp thu nhập liên quan đến các hoạt động trình diễn cá nhân của người biểu diễn hoặc vận động viên nhưng không được trả cho bản thân người biểu diễn hoặc vận động viên mà trả cho một đối tượng khác thì thu nhập đó có thể bị đánh thuế tại Nước ký kết nơi diễn ra những hoạt động trình diễn của người biểu diễn hoặc vận động viên, mặc dù đã có những quy định tại các Điều 7, 14 và 15.

3. Các quy định tại các khoản 1 và 2 sẽ không áp dụng đối với thu nhập do người biểu diễn hoặc vận động viên thu được từ các hoạt động trình diễn tại một Nước ký kết nếu chuyến biểu diễn tại Nước đó do một hoặc cả hai Nước ký kết hoặc chính quyền địa phương của các Nước ký kết đó tài trợ chủ yếu trong khuôn khổ chương trình trao đổi văn hóa giữa hai Nước ký kết. Trong trường hợp như vậy, các khoản thu nhập đó sẽ chỉ bị đánh thuế tại Nước ký kết nơi người biểu diễn hoặc vận động viên đó là đối tượng cư trú.

Điều 18

TIỀN LƯƠNG HƯU

1. Thể theo các quy định tại khoản 2 Điều 19, tiền lương hưu và các khoản thù lao tương tự khác được trả cho một đối tượng cư trú của một Nước ký kết do việc làm công trước đây sẽ chỉ bị đánh thuế tại Nước đó.

2. Mặc dù đã có các quy định tại khoản 1 Điều này và khoản 2 Điều 19, tiền lương hưu và các khoản thù lao tương tự khác được trả theo một chương trình phúc lợi công cộng là một phần của hệ thống bảo hiểm xã hội của Nước ký kết đó hoặc chính quyền địa phương của Nước đó sẽ chỉ bị đánh thuế tại Nước đó.

Điều 19

PHỤC VỤ CHÍNH PHỦ

1. a) Tiền lương, tiền công và các khoản tiền thù lao tương tự khác, trừ tiền lương hưu, do một Nước ký kết hoặc chính quyền địa phương của Nước đó trả cho một cá nhân đối với việc phục vụ cho Nhà nước hoặc chính quyền địa phương đó sẽ chỉ bị đánh thuế tại Nước đó.

b) Tuy nhiên, tiền lương, tiền công và các khoản tiền thù lao tương tự khác sẽ chỉ bị đánh thuế tại Nước ký kết kia nếu việc phục vụ này được thực hiện tại Nước kia và nếu cá nhân này là đối tượng cư trú của Nước kia, đồng thời:

(i) là đối tượng mang quốc tịch của Nước kia; hoặc

(ii) không trở thành đối tượng cư trú của Nước kia chỉ đơn thuần vì thực hiện những công việc nêu trên.

2. a) Bất kỳ khoản tiền lương hưu nào do một Nước ký kết, hoặc chính quyền địa phương của Nước đó hoặc do các quỹ của những cơ quan này lập ra trả cho một cá nhân đối với các công việc phục vụ cho Nhà nước hoặc chính quyền địa phương của Nước đó sẽ chỉ bị đánh thuế tại Nước đó.

b) Tuy nhiên, những khoản tiền lương hưu này sẽ chỉ bị đánh thuế tại Nước ký kết kia nếu cá nhân này là đối tượng cư trú và là đối tượng mang quốc tịch của Nước kia.

3. Các quy định của Điều 15, 16, 17 và 18 sẽ áp dụng đối với những khoản tiền lương, tiền công, tiền lương hưu và các khoản thù lao tương tự khác đối với các công việc liên quan đến một hoạt động kinh doanh được thực hiện bới một Nước ký kết hoặc chính quyền địa phương của Nước đó.

Điều 20

SINH VIÊN

1. Những khoản tiền mà một sinh viên, thực tập sinh hoặc học sinh học nghề nhận được để trang trải các chi phí sinh hoạt, học tập hoặc đào tạo mà người sinh viên hoặc học sinh học nghề này ngay trước khi đến một Nước ký kết đang hoặc đã là đối tượng cư trú của Nước ký kết kia và hiện có mặt tại Nước thứ nhất chỉ với mục đích học tập hoặc đào tạo, sẽ không bị đánh thuế tại Nước đó, với điều kiện những khoản tiền đó phát sinh từ các nguồn ở bên ngoài Nước đó.

2. Đối với các khoản thanh toán chưa được đề cập tại khoản 1, và tiền công từ các dịch vụ cá nhân phụ thuộc phục vụ cho quá trình học tập hoặc đào tạo đó, một sinh viên, thực tập sinh hoặc học sinh học nghề được đề cập tại khoản 1, trong quá trình học tập hoặc đào tạo đó, sẽ được hưởng khoản miễn thu, miễn thuế hoặc giảm thuế thu nhập mà các đối tượng cư trú của Nước ký kết nơi sinh viên, thực tập sinh hoặc học sinh học nghề đó đến được hưởng.

Điều 21

THU NHẬP KHÁC

1. Các khoản thu nhập của một đối tượng cư trú của một Nước ký kết, cho dù phát sinh ở đâu, chưa được đề cập đến tại những Điều trên của Hiệp định này, sẽ chỉ bị đánh thuế tại Nước đó.

2. Các quy định tại khoản 1 sẽ không áp dụng đối với thu nhập, trừ thu nhập từ bất động sản được định nghĩa tại khoản 2 Điều 6, nếu đối tượng nhận khoản thu nhập đó là đối tượng cư trú của một Nước ký kết, tiến hành hoạt động kinh doanh tại Nước ký kết kia thông qua một cơ sở thường trú có tại Nước kia, hoặc thực hiện tại Nước kia các dịch vụ cá nhân độc lập thông qua một cơ sở cố định nằm tại Nước đó, và quyền hoặc tài sản liên quan đến số thu nhập được chi trả có sự liên hệ thực tế với cơ sở thường trú hoặc cơ sở cố định đó. Trong trường hợp như vậy, các quy định tại Điều 7 hoặc Điều 14 sẽ được áp dụng tùy theo từng trường hợp.

3. Mặc dù đã có những quy định tại các khoản 1 và 2, nếu một đối tượng cư trú của một Nước ký kết nhận được thu nhập từ các nguồn tại Nước ký kết kia dưới hình thức trúng thưởng xổ số, câu đố ô chữ, các cuộc đua bao gồm đua ngựa, chơi bài và các trò chơi khác ở bất kỳ dạng nào hoặc cờ bạc hay cá cược dưới bất kỳ hình thức nào, thu nhập đó có thể bị đánh thuế tại Nước Ký kết kia.

Điều 22

XÓA BỎ VIỆC ĐÁNH THUẾ HAI LẦN

Tại Lát-vi-a, việc đánh thuế hai lần sẽ được xóa bỏ như sau:

a) trường hợp một đối tượng cư trú của Lát-vi-a nhận được thu nhập, phù hợp với các quy định của Hiệp định này, đã chịu thuế tại Việt Nam, thể theo các quy định tại các điểm b) và c), Lát-vi-a sẽ miễn thuế đối với các khoản thu nhập đó; và

b) trường hợp một đối tượng cư trú của Lát-vi-a nhận được thu nhập phù hợp với các quy định tại điểm b) khoản 2 của Điều 10 hoặc khoản 2 của Điều 11 hoặc khoản 2 của Điều 12, có thể bị đánh thuế tại Việt Nam, Lát-vi-a sẽ cho phép khấu trừ vào thuế đánh trên thu nhập của đối tượng cư trú đó một khoản tiền bằng số tiền thuế thu nhập đã nộp tại Việt Nam.

Tuy nhiên, khoản tiền thuế được khấu trừ đó sẽ không vượt quá phần thuế đánh trên thu nhập, được tính trước khi cho phép khấu trừ, phân bổ cho thu nhập có thể bị đánh thuế tại Việt Nam.

c) theo nội dung của các điểm a) và b) khoản 1, số thuế phải nộp tại Việt Nam sẽ được coi như bao gồm bất kỳ khoản thuế nào lẽ ra sẽ phải nộp với tính chất là thuế Việt Nam trong bất kỳ năm nào nhưng được miễn hoặc giảm thuế trong năm đó hoặc bất kỳ thời gian nào trong năm đó theo bất kỳ quy định nào sau đây của luật Việt Nam:

(i) Các Điều 13, 14, 15 và 17 của Luật Thuế Thu nhập Doanh nghiệp của Việt Nam năm 2008 và các quy định dưới luật được sửa đổi, chừng nào những quy định đó có hiệu lực, và chưa được sửa đổi kể từ ngày ký Hiệp định này, hoặc sau đó đã được sửa đổi chỉ trong phạm vi nhỏ không ảnh hưởng đến tính chất chung của những quy định đó, và luôn luôn với điều kiện nhà chức trách có thẩm quyền của Việt Nam đã xác nhận việc miễn hoặc giảm thuế Việt Nam theo những Điều này được áp dụng nhằm khuyến khích việc phát triển công nghiệp, thương mại, khoa học hoặc giáo dục tại Việt Nam và nhà chức trách có thẩm quyền của Lát-vi-a đã chấp nhận việc miễn hoặc giảm thuế đó là vì những mục đích nêu trên; hoặc

(ii) bất kỳ quy định nào khác trong luật Việt Nam có thể được ban hành sau này cho phép miễn hay giảm thuế Việt Nam nhằm khuyến khích phát triển kinh tế tại Việt Nam và quy định đó đã được các nhà chức trách có thẩm quyền của cả hai Nước ký kết thống nhất là về cơ bản có tính chất tương tự với các quy định đã nêu tại tiết (i), nếu sau đó quy định đó chưa được sửa đổi hoặc chỉ được sửa đổi trong phạm vi nhỏ không ảnh hưởng đến tính chất chung của những quy định đó, và luôn luôn phải có sự xác nhận và chấp thuận như quy định tại tiết (i).

d) việc miễn thuế của Lát-vi-a theo nội dung điểm c) sẽ chỉ được áp dụng trong thời hạn 10 năm kể từ ngày Hiệp định này có hiệu lực.

2. Tại Việt Nam, việc đánh thuế hai lần sẽ được xóa bỏ như sau:

a) Trường hợp một đối tượng cư trú của Việt Nam nhận được thu nhập, lợi nhuận hoặc thu nhập từ chuyển nhượng tài sản mà theo luật của Lát-vi-a và phù hợp với Hiệp định này, có thể bị đánh thuế tại Lát-vi-a, Việt Nam sẽ cho phép khấu trừ vào thuế đánh trên thu nhập một khoản tiền bằng số tiền thuế đã nộp tại Lát-vi-a. Tuy nhiên, khoản tiền thuế được khấu trừ sẽ không vượt quá số thuế Việt Nam đánh trên thu nhập, lợi nhuận hoặc thu nhập từ chuyển nhượng tài sản được tính phù hợp với luật và các quy định về thuế của Việt Nam.

b) Trường hợp một đối tượng cư trú của Việt Nam nhận được thu nhập mà theo bất kỳ quy định nào của Hiệp định này sẽ chỉ bị đánh thuế tại Lát-vi-a, khi tính số thuế đối với thu nhập còn lại của đối tượng cư trú tại Việt Nam, Việt Nam có thể xét đến số thu nhập được miễn thuế.

Điều 23

KHÔNG PHÂN BIỆT ĐỐI XỬ

1. Các đối tượng mang quốc tịch của một Nước ký kết sẽ không phải chịu tại Nước ký kết kia bất kỳ hình thức thuế nào hoặc bất kỳ yêu cầu nào liên quan đến hình thức thuế đó khác với hoặc nặng hơn hình thức thuế và các yêu cầu liên quan hiện đang hoặc có thể áp dụng cho các đối tượng mang quốc tịch của Nước kia, đặc biệt đối với đối tượng cư trú trong cùng những hoàn cảnh như nhau.

2. Hình thức thuế áp dụng đối với một cơ sở thường trú của một doanh nghiệp của một Nước ký kết có tại Nước ký kết kia sẽ không kém thuận lợi hơn hình thức thuế áp dụng đối với các doanh nghiệp của Nước ký kết kia cùng thực hiện những hoạt động tương tự. Quy định này sẽ không được giải thích là buộc một Nước ký kết phải dành cho đối tượng cư trú của Nước ký kết kia được hưởng bất kỳ khoản miễn thu cá nhân, khoản miễn thuế và giảm thuế nào vì lợi ích của thân phận dân sự hoặc trách nhiệm gia đình mà Nước ký kết đó dành cho đối tượng cư trú của Nước mình được hưởng.

3. Trừ trường hợp các quy định tại khoản 1 Điều 9, khoản 7 Điều 11 hoặc khoản 6 Điều 12 được áp dụng, lãi từ tiền cho vay, tiền bản quyền, phí dịch vụ kỹ thuật và các khoản thanh toán khác do một doanh nghiệp của một Nước ký kết trả cho đối tượng cư trú của Nước ký kết kia, vì mục đích xác định các khoản lợi nhuận chịu thuế của doanh nghiệp đó, sẽ được trừ vào chi phí theo cùng các điều kiện như thể các khoản đó được trả cho một đối tượng cư trú của Nước thứ nhất.

4. Các doanh nghiệp của một Nước ký kết có toàn bộ hoặc một phần vốn do một hoặc nhiều đối tượng cư trú của Nước ký kết kia sở hữu hoặc kiểm soát trực tiếp hoặc gián tiếp, sẽ không phải chịu tại Nước thứ nhất bất kỳ hình thức thuế hoặc yêu cầu nào liên quan đến hình thức thuê đó khác với hoặc nặng hơn hình thức thuế và các yêu cầu liên quan hiện đang hoặc có thể được áp dụng cho các doanh nghiệp tương tự khác của Nước thứ nhất.

5. Mặc dù đã có các quy định của Điều 2, các quy định của Điều này sẽ áp dụng đối với tất cả các loại thuế và khoản thu.

Điều 24

THỦ TỤC THỎA THUẬN SONG PHƯƠNG

1. Trường hợp một đối tượng là đối tượng cư trú của một Nước ký kết cho rằng việc giải quyết của nhà chức trách có thẩm quyền của một hoặc cả hai Nước ký kết làm cho hoặc sẽ làm cho đối tượng đó phải nộp thuế không đúng với các quy định của Hiệp định này, khi đó đối tượng này có thể giải trình trường hợp của mình với nhà chức trách có thẩm quyền của Nước ký kết nơi đối tượng đó đang cư trú, mặc dù trong các luật trong nước của hai Nước đã quy định các chế độ xử lý khiếu nại. Trường hợp đó cần phải được giải trình trong vòng ba năm kể từ làn thông báo đầu tiên dẫn đến hình thức thuế áp dụng không đúng với các quy định của Hiệp định.

2. Nhà chức trách có thẩm quyền sẽ cố gắng, nếu như việc khiếu nại là hợp lý và nếu bản thân nhà chức trách đó không thể đi đến một giải pháp thỏa đáng, phối hợp với nhà chức trách có thẩm quyền của Nước ký kết kia để cùng giải quyết trường hợp khiếu nại bằng thỏa thuận chung, nhằm mục đích tránh đánh thuế không phù hợp với quy định của Hiệp định này. Mọi thỏa thuận đạt được sẽ được thực hiện mặc dù đã có bất kỳ những giới hạn về thời gian quy định tại luật trong nước của hai Nước ký kết.

3. Các nhà chức trách có thẩm quyền của hai Nước ký kết sẽ cố gắng giải quyết bằng thỏa thuận chung mọi khó khăn hoặc vướng mắc phát sinh trong quá trình giải thích hoặc áp dụng Hiệp định này. Nhà chức trách có thẩm quyền của hai Nước cũng có thể trao đổi với nhau nhằm xóa bỏ việc đánh thuế hai lần trong các trường hợp không được quy định tại Hiệp định.

4. Các nhà chức trách có thẩm quyền của các Nước ký kết có thể liên hệ trực tiếp với nhau, bao gồm việc thông qua một Ủy ban có thành viên là chính các nhà chức trách có thẩm quyền hoặc các đại diện của họ, nhằm đạt được một thỏa thuận theo nội dung của các khoản trên đây.

Điều 25

TRAO ĐỔI THÔNG TIN

1. Các nhà chức trách có thẩm quyền của hai Nước ký kết sẽ trao đổi với nhau những thông tin có thể thay trước là thích hợp cho việc thực hiện các quy định của Hiệp định này hoặc việc quản lý hoặc thực thi nội luật của từng Nước ký kết liên quan đến các loại thuế và khoản thu được đánh bởi các Nước ký kết hoặc chính quyền địa phương trong phạm vi việc đánh thuế không trái với Hiệp định này. Việc trao đổi thông tin không bị giới hạn bởi các Điều 1 và 2.

2. Mọi thông tin do một Nước ký kết nhận được theo khoản 1 sẽ được giữ bí mật giống như thông tin thu nhận theo nội luật của Nước này và thông tin đó sẽ chỉ được cung cấp cho các đối tượng hoặc các cơ quan chức năng (bao gồm cả tòa án và các cơ quan hành chính) có liên quan đến việc tính toán hoặc thu, cưỡng chế hoặc truy tố hoặc xác định các khiếu nại về các loại thuế nêu tại khoản 1, hoặc giám sát các nội dung trên. Các đối tượng hoặc các cơ quan chức năng này sẽ chỉ sử dụng các thông tin đó vào các mục đích nêu trên. Các đối tượng và các cơ quan đó có thể cung cấp các thông tin này trong quá trình tố tụng công khai của tòa án hoặc trong các quyết định của tòa án.

3. Không có trường hợp nào cho phép những quy định tại các khoản 1 và 2 được giải thích là buộc một Nước ký kết có nghĩa vụ:

a) thực hiện các biện pháp hành chính khác với pháp luật hoặc thông lệ về quản lý hành chính của Nước ký kết đó hoặc của Nước ký kết kia;

b) cung cấp các thông tin không thể đạt được theo luật pháp hoặc thông lệ quản lý hành chính thông thường của Nước ký kết đó hoặc của Nước ký kết kia;

c) cung cấp các thông tin có thể làm tiết lộ bí mật về thương mại, kinh doanh, bí mật công nghiệp, thương nghiệp hoặc nghề nghiệp hoặc các quy trình kinh doanh, hoặc cung cấp các thông tin mà việc tiết lộ chúng có thể trái với chính sách công (trật tự công cộng).

4. Nếu thông tin do một Nước ký kết yêu cầu phù hợp với Điều này, Nước ký kết kia sẽ sử dụng các biện pháp thu thập thông tin của mình để có được các thông tin theo yêu cầu, mặc dù Nước kia có thể không cần các thông tin như vậy cho các mục đích thuế của chính mình. Nghĩa vụ được quy định tại câu trên phụ thuộc vào các giới hạn tại khoản 3 nhưng trong mọi trường hợp, các giới hạn này không có nghĩa là cho phép một Nước ký kết từ chối việc cung cấp thông tin chỉ vì Nước ký kết đó không có lợi ích trong nước đối với các thông tin như vậy.

5. Không có trường hợp nào cho phép những quy định tại khoản 3 được giải thích là cho phép một Nước ký kết từ chối việc cung cấp thông tin chỉ vì thông tin do một ngân hàng, tổ chức tài chính, đối tượng được chỉ định hoặc đối tượng với tư cách đại lý hoặc đối tượng được ủy thác khác nắm giữ hoặc chỉ vì thông tin có liên quan tới các lợi ích về sở hữu trong một đối tượng.

Điều 26

CÁC THÀNH VIÊN CƠ QUAN ĐẠI DIỆN NGOẠI GIAO VÀ CƠ QUAN ĐẠI DIỆN LÃNH SỰ

Không có nội dung nào tại Hiệp định này ảnh hưởng đến các ưu đãi về thuế của các thành viên cơ quan đại diện ngoại giao hoặc cơ quan đại diện lãnh sự theo các nguyên tắc chung của pháp luật quốc tế hoặc các quy định tại các hiệp định đặc biệt.

Điều 27

HIỆU LỰC

Từng Nước ký kết sẽ thông báo cho nhau bằng văn bản thông qua đường ngoại giao việc hoàn tất các thủ tục theo yêu cầu của pháp luật nước mình để Hiệp định này có hiệu lực. Hiệp định này sẽ có hiệu lực kể từ ngày nhận được thông báo sau cùng và các quy định của Hiệp định này sẽ có hiệu lực thi hành tại cả hai Nước ký kết:

a) đối với các loại thuế khấu trừ tại nguồn, liên quan đến khoản thu nhập phát sinh vào ngày hoặc sau ngày đầu tiên của tháng Một của năm tiếp sau năm Hiệp định có hiệu lực;

b) đối với các loại thuế khác đánh trên thu nhập, liên quan đến số thuế tính cho bất kỳ năm tính thuế nào vào ngày hoặc sau ngày đầu tiên của tháng Một của năm tiếp sau năm Hiệp định có hiệu lực.

Điều 28

CHẤM DỨT

Hiệp định này sẽ vẫn còn hiệu lực cho tới khi một Nước ký kết tuyên bố chấm dứt hiệu lực. Từng Nước ký kết, thông qua kênh ngoại giao, có thể chấm dứt hiệu lực Hiệp định bằng cách gửi cho Nước ký kết kia thông báo chấm dứt ít nhất sáu tháng trước khi kết thúc bất kỳ năm dương lịch nào tiếp theo sau thời hạn năm năm kể từ năm các quy định của Hiệp định có hiệu lực thi hành. Trong trường hợp như vậy, Hiệp định sẽ hết hiệu lực thi hành tại cả hai Nước ký kết:

a) đối với các loại thuế khấu trừ tại nguồn, liên quan đến các khoản thu nhập phát sinh vào ngày hoặc sau ngày đầu tiên của tháng Một của năm tiếp sau năm gửi thông báo kết thúc Hiệp định;

b) đối với các loại thuế đánh trên thu nhập khác, liên quan đến số thuế tính cho bất kỳ năm tính thuế nào kể từ hoặc sau ngày đầu tiên của tháng Một của năm tiếp sau năm gửi thông báo kết thúc Hiệp định.

ĐỂ LÀM BẰNG những người có tên dưới đây, được sự ủy quyền hợp thức, đã ký vào Hiệp định này.

LÀM tại Ri-ga ngày 19 tháng 10 năm 2017 thành hai bản, mỗi bản bằng tiếng Việt, tiếng Lát-vi-a và tiếng Anh, tất cả các văn bản đều có giá trị như nhau. Trường hợp có sự giải thích khác nhau, văn bản tiếng Anh sẽ được dùng làm cơ sở.

|

Thay

mặt Chính phủ Nước Cộng hòa xã hội chủ nghĩa Việt

Nam |

Thay

mặt Chính phủ Nước Cộng hòa |

NGHỊ ĐỊNH THƯ

Tại thời điểm ký kết Hiệp định giữa Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam và Chính phủ nước Cộng hòa Lát-vi-a về tránh đánh thuế hai lần và ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập, những người có tên dưới đây đã thống nhất những quy định sau sẽ là bộ phận hợp thành của Hiệp định.

1. Liên quan đến các Điều 10, 11 và 13

Vì mục đích của khoản 2 của Điều 10, khoản 2 của Điều 11 và vì các mục đích của Điều 13, một quỹ hưu trí hoặc chương trình trợ cấp hưu trí được thành lập tại một Nước ký kết và được Nước đó công nhận, sẽ được coi như một đối tượng cư trú của Nước đó và là chủ sở hữu thực hưởng của khoản thu nhập nhận được.

2. Liên quan đến khoản 5 của Điều 13

Nếu sau ngày ký kết của Hiệp định này, một Nước ký kết ký một Hiệp định về tránh đánh thuế hai lần, hoặc một sửa đổi đối với một Hiệp định như vậy với một Nước khác là một thành viên của Liên Minh Châu Âu hoặc Tổ chức Hợp tác và Phát triển Kinh tế, trong đó quy định việc đánh thuế bởi một Nước ký kết đối với thu nhập từ chuyển nhượng gián tiếp cổ phần tại một công ty là một đối tượng cư trú của Nước đó, thì quy định như vậy sẽ được áp dụng theo Hiệp định này với hiệu lực từ ngày Hiệp định đó hoặc sửa đổi đó có hiệu lực; và kể từ ngày đó khoản 5 của Điều 13 sẽ được diễn đạt như sau:

“5. Thu nhập thu được từ việc chuyển nhượng trực tiếp hoặc gián tiếp các cổ phần, không phải là các cổ phần được đề cập tại khoản 2, chiếm không ít hơn 15 phần trăm của toàn bộ số cổ phần của một công ty là một đối tượng cư trú của một Nước ký kết có thể chịu thuế tại Nước ký kết đó.”

ĐỂ LÀM BẰNG những người có tên dưới đây, được sự ủy quyền hợp thức, đã ký vào Nghị định thư này.

LÀM tại Ri-ga ngày 19 tháng 10 năm 2017 thành hai bản, mỗi bản bằng tiếng Việt, tiếng Lát-vi-a và tiếng Anh, tất cả các văn bản đều có giá trị như nhau. Trường hợp có sự giải thích khác nhau, văn bản tiếng Anh sẽ được dùng làm cơ sở.

|

Thay

mặt Chính phủ Nước Cộng hòa xã hội chủ nghĩa Việt

Nam |

Thay

mặt Chính phủ Nước Cộng hòa |

AGREEMENT

BETWEEN THE GOVERNMENT OF THE SOCIALIST REPUBLIC OF VIET NAM AND THE GOVERNMENT OF THE REPUBLIC OF LATVIA FOR THE AVOIDANCE OF DOUBLE TAXATION AND THE PREVENTION OF FISCAL EVASION WITH RESPECT TO TAXES ON INCOME

The Government of the Socialist Republic of Viet Nam and the Government of the Republic of Latvia,

Desiring to conclude an Agreement for the avoidance of double taxation and the prevention of fiscal evasion with respect to taxes on income,

Have agreed as follows:

Article 1

PERSONS COVERED

This Agreement shall apply to persons who are residents of one or both of the Contracting States.

Article 2

TAXES COVERED

1. This Agreement shall apply to taxes on income imposed on behalf of a Contracting State or of its local authorities, irrespective of the manner in which they are levied.

2. There shall be regarded as taxes on income all taxes imposed on total income or on elements of income, including taxes on gains from the alienation of movable or immovable property, taxes on the total amounts of wages or salaries paid by enterprises.

3. The existing taxes to which the Agreement shall apply are in particular:

a) in Latvia:

(i) the enterprise income tax; and

(ii) the personal income tax;

(hereinafter referred to as “Latvian tax”);

b) in Viet Nam:

(i) the personal income tax; and

(ii) the business income tax;

(hereinafter referred to as “Vietnamese tax”).

4. The Agreement shall apply also to any identical or substantially similar taxes that are imposed after the date of signature of the Agreement in addition to, or in place of, the existing taxes. The competent authorities of the Contracting States shall notify each other of any significant changes which have been made in their taxation laws.

Article 3

GENERAL DEFINITIONS

For the purposes of this Agreement, unless the context otherwise requires:

a) the term “Latvia” means the Republic of Latvia and, when used in the geographical sense, means the territory of the Republic of Latvia and any other area adjacent to the territorial waters of the Republic of Latvia within which under the laws of Latvia and in accordance with international law, the rights of Latvia may be exercised with respect to the seabed and its subsoil and their natural resources;

b) the term “Viet Nam” means the Socialist Republic of Viet Nam; when used in a geographical sense, it means its land territory, islands, internal waters, territorial sea and airspace above them, the maritime areas beyond territorial sea including seabed and subsoil thereof over which the Socialist Republic of Viet Nam exercises sovereignty, sovereign rights and jurisdiction in accordance with national legislation and international law;

c) the terms “a Contracting State” and “the other Contracting State” mean Latvia or Viet Nam, as the context requires;

d) the term “person” includes an individual, a company and any other body of persons;

e) the term “company” means any body corporate or any entity that is treated as a body corporate for tax purposes;

f) the terms “enterprise of a Contracting State” and “enterprise of the other Contracting State” mean respectively an enterprise carried on by a resident of a Contracting State and an enterprise carried on by a resident of the other Contracting State;

g) the term “international traffic” means any transport by a ship or aircraft operated by a resident of a Contracting State, except when the ship or aircraft is operated solely between places in the other Contracting State;

h) the term “competent authority” means:

(i) in Latvia, the Ministry of Finance or its authorised representative;

(ii) in Viet Nam, the Ministry of Finance or its authorised representative;

i) the term “national”, in relation to a Contracting State, means:

(i) any individual possessing the nationality of a Contracting State; and

(ii) any legal person, partnership or association deriving its status as such from the laws in force in a Contracting State.

As regards the application of the Agreement at any time by a Contracting State, any term not defined therein shall, unless the context otherwise requires, have the meaning that it has at that time under the law of that State for the purposes of the taxes to which the Agreement applies, any meaning under the applicable tax laws of that State prevailing over a meaning given to the term under other laws of that State.

Article 4

RESIDENT

1. For the purposes of this Agreement, the term “resident of a Contracting State” means any person who, under the laws of that State, is liable to tax therein by reason of his domicile, residence, place of registration, place of management, place of establishment or any other criterion of a similar nature, and also includes that State and any local authority thereof. This term, however, does not include any person who is liable to tax in that State in respect only of income from sources in that State.

2. Where by reason of the provisions of paragraph 1 an individual is a resident of both Contracting States, then his status shall be determined as follows:

a) he shall be deemed to be a resident only of the State in which he has a permanent home available to him; if he has a permanent home available to him in both States, he shall be deemed to be a resident only of the State with which his personal and economic relations are closer (centre of vital interests);

b) if the State in which he has his centre of vital interests cannot be determined, or if he has not a permanent home available to him in either State, he shall be deemed to be a resident only of the State in which he has an habitual abode;

c) if he has an habitual abode in both States or in neither of them, he shall be deemed to be a resident only of the State of which he is a national;

d) if he is a national of both States or of neither of them, the competent authorities of the Contracting States shall settle the question by mutual agreement.

3. Where by reason of the provisions of paragraph 1 a person other than an individual is a resident of both Contracting States, the competent authorities of the Contracting States shall endeavour to settle the question by mutual agreement and determine the mode of application of the Agreement to such person.

Article 5

PERMANENT ESTABLISHMENT

1. For the purposes of this Agreement, the term “permanent establishment” means a fixed place of business through which the business of an enterprise is wholly or partly carried on.

2. The term “permanent establishment” includes especially:

a) a place of management;

b) a branch;

c) an office;

d) a factory;

e) a workshop;

f) a warehouse, and

g) a mine, an oil or gas well, a quarry or any other place of extraction of natural resources.

3. The term “permanent establishment” shall also include:

a) a building site or construction, installation or assembly project, or supervisory activity connected therewith, but only if such site, project or activity lasts more than six months;

b) the furnishing of Services, including consultancy Services, by an enterprise of a Contracting State through its employees or other personnel engaged by the enterprise for such purpose, but only where such activities continue (for the same or a connected project) in the other Contracting State for a period or periods exceeding in the aggregate six months in any twelve month period;

c) activities carried on offshore in a Contracting State in connection with the exploration or exploitation of the seabed and subsoil and their natural resources.

4. Notwithstanding the preceding provisions of this Article, the term “permanent establishment” shall be deemed not to include:

a) the use of facilities solely for the purpose of storage, display or delivery of goods or merchandise belonging to the enterprise;

b) the maintenance of a stock of goods or merchandise belonging to the enterprise solely for the purpose of storage, display or delivery;

c) the maintenance of a stock of goods or merchandise belonging to the enterprise solely for the purpose of Processing by another enterprise;

d) the maintenance of a fixed place of business solely for the purpose of purchasing goods or merchandise or of collecting information, for the enterprise;

e) the maintenance of a fixed place of business solely for the purpose of carrying on, for the enterprise, any other activity of a preparatory or auxiliary character; and

f) the maintenance of a fixed place of business solely for any combination of activities mentioned in sub-paragraphs a) to e), provided that the overall activity of the fixed place of business resulting from this combination is of a preparatory or auxiliary character.

5. Notwithstanding the provisions of paragraphs 1 and 2, where a person - other than an agent of an independent status to whom paragraph 6 applies - is acting in a Contracting State on behalf of an enterprise of the other Contracting State, that enterprise shall be deemed to have a permanent establishment in the first-mentioned Contracting State in respect of any activities which that person undertakes for the enterprise, if such a person:

a) has and habitually exercises in that State an authority to conclude contracts in the name of the enterprise, unless the activities of such person are limited to those mentioned in paragraph 4 which, if exercised through a fixed place of business, would not make this fixed place of business a permanent establishment under the provisions of that paragraph; or

b) has no such authority, but habitually maintains in the first- mentioned State a stock of goods or merchandise from which he regularly delivers goods or merchandise on behalf of the enterprise.

6. An enterprise of a Contracting State shall not be deemed to have a permanent establishment in the other Contracting State merely because it carries on business in that other Contracting State through a broker, general commission agent or any other agent of an independent status, provided that such persons are acting in the ordinary course of their business. However, when the activities of such an agent are devoted wholly or almost wholly on behalf of that enterprise, and conditions are made or imposed between that enterprise and the agent in their commercial and financial relations which differ from those which would have been made between independent enterprises, he will not be considered an agent of an independent status within the meaning of this paragraph.

7. The fact that a company which is a resident of a Contracting State Controls or is controlled by a company which is a resident of the other Contracting State, or which carries on business in that other State (whether through a permanent establishment or otherwise), shall not of itself constitute either company a permanent establishment of the other.

Article 6

INCOME FROM IMMOVABLE PROPERTY

1. Income derived by a resident of a Contracting State from immovable property (including income from agriculture or forestry) situated in the other Contracting State may be taxed in that other State.

2. The term “immovable property” shall have the meaning which it has under the law of the Contracting State in which the property in question is situated. The term shall in any case include property accessory to immovable property, livestock and equipment used in agriculture and forestry, rights to which the provisions of general law respecting landed property apply, any rights in respect of immovable property, usufruct of immovable property and rights to variable or fixed payments as consideration for the working of, or the right to work, mineral deposits, sources and other natural resources. Ships and aircraft shall not be regarded as immovable property.

3. The provisions of paragraph 1 shall apply to income derived from the direct use, letting, or use in any other form of immovable property.

4. Where the ownership of shares or other corporate rights in a company entitles the owner of such shares or corporate rights to the enjoyment of immovable property held by the company, the income from the direct use, letting, or use in any other form of such right to enjoyment may be taxed in the Contracting State in which the immovable property is situated.

5. The provisions of paragraphs 1, 3 and 4 shall also apply to the income from immovable property of an enterprise and to income from immovable property used for the performance of independent personal Services.

Article 7

BUSINESS PROFITS

1. The profits of an enterprise of a Contracting State shall be taxable only in that State unless the enterprise carries on business in the other Contracting State through a permanent establishment situated therein. If the enterprise carries on business as aforesaid, the profits of the enterprise may be taxed in the other State but only so much of them as is attributable to that permanent establishment. However, profits derived from the sale of goods or merchandise of the same or similar kind as those sold, or from other business activities of the same or similar kind as those effected, through that permanent establishment may be considered attributable to that permanent establishment if it is established that such sales or activities were structured in a manner intended to take advantage of this Agreement.

2. Subject to the provisions of paragraph 3, where an enterprise of a Contracting State carries on business in the other Contracting State through a permanent establishment situated therein, there shall in each Contracting State be attributed to that permanent establishment the profits which it might be expected to make if it were a distinct and separate enterprise engaged in the same or similar activities under the same or similar conditions and dealing wholly independently with the enterprise of which it is a permanent establishment.

3. In determining the profits of a permanent establishment, there shall be allowed as deductions expenses which are incurred for the purposes of the permanent establishment, including executive and general administrative expenses so incurred, whether in the State in which the permanent establishment is situated or elsewhere. However, no such deduction shall be allowed in respect of amounts, if any, paid (otherwise than towards reimbursement of actual expenses) by the permanent establishment to the head office of the enterprise or any of this other offices, by way of royalties, fees or other similar payments in return for the use of patents or other rights, or by way of commission, for specific Services performed or for management, or, except in the case of a banking enterprise, by way of interest on moneys lent to the permanent establishment. Likewise, no account shall be taken, in the determination of the profits of a permanent establishment, for amounts charged (otherwise than towards reimbursement of actual expenses), by the permanent establishment to the head office of the enterprise or any of its other offices, by way of royalties, fees or other similar payments in return for the use of patents or other rights, or by way of commission for specific Services performed or for management, or, except in the case of banking enterprise by way of interest on moneys lent to the head office of the enterprise or any of its other offices.

4. Insofar as it has been customary in a Contracting State to determine the profits to be attributed to a permanent establishment on the basis of an apportionment of the total profits of the enterprise to its various parts, nothing in paragraph 2 shall preclude that Contracting State from determining the profits to be taxed by such an apportionment as may be customary; the method of apportionment adopted shall, however, be such that the result shall be in accordance with the principles contained in this Article.

5. For the purposes of the preceding paragraphs, the profits to be attributed to the permanent establishment shall be determined by the same method year by year unless there is good and sufficient reason to the contrary.

6. Where profits include items of income which are dealt with separately in other Articles of this Agreement, then the provisions of those Articles shall not be affected by the provisions of this Article.

Article 8

SHIPPING AND AIR TRANSPORT

1. Profits of a resident of a Contracting State from the operation of ships or aircraft in international traffic shall be taxable only in that State.

2. For the purposes of this Article, profits of an enterprise from the operation of ships or aircraft in international traffic include:

a) profits from the rental on a bareboat basis of ships or aircraft; and

b) profits from the use, maintenance or rental of containers (including trailers and related equipment for the transport of containers) used for the transport of goods or merchandise;

where such rental or such use, maintenance or rental, as the case may be, is incidental to the operation of ships or aircraft by the enterprise in international traffic.

3. The provisions of paragraphs 1 and 2 shall also apply to profits from the participation in a pool, a joint business or an international operating agency.

Article 9

ASSOCIATED ENTERPRISES

1. Where

a) an enterprise of a Contracting State participates directly or indirectly in the management, control or Capital of an enterprise of the other Contracting State, or

b) the same persons participate directly or indirectly in the management, control or Capital of an enterprise of a Contracting State and an enterprise of the other Contracting State,

and in either case conditions are made or imposed between the two enterprises in their commercial or financial relations which differ from those which would be made between independent enterprises, then any profits which would, but for those conditions, have accrued to one of the enterprises, but, by reason of those conditions, have not so accrued, may be included in the profits of that enterprise and taxed accordingly.

2. Where a Contracting State includes in the profits of an enterprise of that State - and taxes accordingly - profits on which an enterprise of the other Contracting State has been charged to tax in that other State and the profits so included are profits which would have accrued to the enterprise of the first-mentioned State if the conditions made between the two enterprises had been those which would have been made between independent enterprises, then that other State shall make an appropriate adjustment to the amount of the tax charged therein on those profits. In determining such adjustment, due regard shall be had to the other provisions of this Agreement and the competent authorities of the Contracting States shall if necessary consult each other.

Article 10

DIVIDENDS

1. Dividends paid by a company which is a resident of a Contracting State to a resident of the other Contracting State may be taxed in that other State.

2. However, such dividends may also be taxed in the Contracting State of which the company paying the dividends is a resident and according to the laws of that State, but if the beneficial owner of the dividends is a resident of the other Contracting State, the tax so charged shall not exceed:

a) 5 per cent of the gross amount of the dividends if the beneficial owner is a company (other than a partnership) which holds directly at least 70 per cent of the Capital of the company paying the dividends;

b) 10 per cent of the gross amount of the dividends in all other cases.

This paragraph shall not affect the taxation of the company in respect of the profits out of which the dividends are paid.

3. The term “dividends” as used in this Article means income from shares, mining shares, founders’ shares or other rights, not being debt-claims, participating in profits, as well as income from other rights which is subjected to the same taxation treatment as income from shares by the laws of the State of which the company making the distribution is resident.

4. The provisions of paragraphs 1 and 2 shall not apply if the beneficial owner of the dividends, being a resident of a Contracting State, carries on business in the other Contracting State of which the company paying the dividends is a resident through a permanent establishment situated therein, or performs in that other State independent personal Services from a fixed base situated therein, and the holding in respect of which the dividends are paid is effectively connected with such permanent establishment or fixed base. In such case the provisions of Article 7 or Article 14, as the case may be, shall apply.

5. Where a company which is a resident of a Contracting State derives profits or income from the other Contracting State, that other State may not impose any tax on the dividends paid by the company, except insofar as such dividends are paid to a resident of that other State or insofar as the holding in respect of which the dividends are paid is effectively connected with a permanent establishment or a fixed base situated in that other State, nor subject the company's undistributed profits to a tax on the company’s undistributed profits, even if the dividends paid or the undistributed profits consist wholly or partly of profits or income arising in such other State.

Article 11

INTEREST

1. Interest arising in a Contracting State and paid to a resident of the other Contracting State may be taxed in that other State.

2. However, such interest may also be taxed in the Contracting State in which it arises and according to the laws of that State, but if the beneficial owner of the interest is a resident of the other Contracting State, the tax so charged shall not exceed 10 per cent of the gross amount of the interest.

3. Notwithstanding the provisions of paragraph 2, interest arising in a Contracting State and derived by the Government of the other Contracting State, a local authority thereof, the Central bank of that other Contracting State or any financial institution, wholly owned by that Government, or by any resident of the other Contracting State with respect to debt-claims guaranteed, insured or indirectly financed by the Government of that other Contracting State, a local authority thereof, the Central bank of that other Contracting State or any financial institution wholly owned by that Government shall be exempt from tax in the first- mentioned Contracting State.

4. The term “interest” as used in this Article means income from debt- claims of every kind, whether or not secured by mortgage, and whether or not carrying a right to participate in the debtor’s profits, and in particular, income from government securities and income from bonds or debentures, including premiums and prizes attaching to such securities, bonds or debentures. The term “interest” shall not include any income which is treated as a dividend under the provisions of Article 10. Penalty charges for late payment shall not be regarded as interest for the purpose of this Article.

5. The provisions of paragraphs 1, 2 and 3 shall not apply if the beneficial owner of the interest, being a resident of a Contracting State, carries on business in the other Contracting State in which the interest arises, through a permanent establishment situated therein, or performs in that other State independent personal Services from a fixed base situated therein, and the debt-claim in respect of which the interest is paid is effectively connected with such permanent establishment or fixed base. In such case the provisions of Article 7 or Article 14, as the case may be, shall apply.