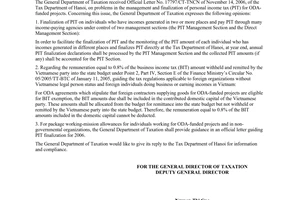

Nội dung toàn văn Công văn 958/TCT-TNCN giải đáp vướng mắc về kê khai quyết toán thuế TNCN

|

BỘ

TÀI CHÍNH |

CỘNG

HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM |

|

Số: 958/TCT-TNCN |

, ngày 07 tháng 03 năm 2007 |

Kính gửi: Cục thuế thành phố Hà Nội

Tổng cục Thuế nhận được công văn số 17797/CT-TNCN ngày 14/11/2006 của Cục thuế thành phố Hà Nội hỏi về một số vướng mắc trong quản lý thuế và quyết toán thuế thu nhập cá nhân (TNCN) đối với các dự án ODA. Về vấn đề này, Tổng cục Thuế có ý kiến như sau:

1/ Đối với trường hợp quyết toán thuế TNCN của cá cá nhân có thu nhập từ 2 nơi trở lên nộp thuế qua nhiều cơ quan chi trả thuộc 2 phòng quản lý (Phòng quản lý thuế TNCN và phòng Quản lý trực tiếp):

Để thuận tiện cho việc quyết toán thuế thu nhập cá nhân cũng như theo dõi số thuế TNCN theo từng đối tượng là cá nhân có thu nhập từ nhiều nơi quyết toán thuế trực tiếp tại Cục thuế thành phố Hà Nội thì cuối năm thực hiện việc nhập Tờ khai quyết toán thuế TNCN năm tại Phòng quản lý thuế TNCN, đồng thời về số thu (nếu có phát sinh) được tính cho Phòng thuế TNCN.

2/ Về phần thù lao 0,8% được hưởng trên số thuế thu nhập doanh nghiệp (TNDN) bên Việt Nam thực hiện khấu trừ và nộp vào Ngân sách Nhà nước theo quy định tại điểm 2, Phần IV, Mục E Thông tư số 05/2005/TT-BTC ngày 11/1/2005 của Bộ Tài chính hướng dẫn chế độ thuế áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và các cá nhân nước ngoài kinh doanh hoặc có thu nhập phát tại Việt Nam:

Đối với các Hiệp định có quy định khoản thuế TNDN của Nhà thầu nước ngoài cung cấp cho các Dự án ODA được miễn thuế, phần thuế TNDN phát sinh sẽ được tính vào vốn đối ứng của phía Việt Nam và khoản thuế này sẽ do Ngân sách cấp để thực hiện nộp vào NSNN, không phải do bên Việt Nam khấu trừ, nộp thuế vào Ngân sách Nhà nước nên cũng không được trích phần thù lao 0,8% trên số thuế TNDN tính trong vốn đối ứng này.

3/ Đối với nội dung “mức chi công tác phí khoán cho cá nhân tại một số Dự án ODA, các tổ chức phi chính phủ…”, Tổng cục Thuế sẽ hướng dẫn chung tại công văn hướng dẫn quyết toán thuế TNCN năm 2006.

Tổng cục Thuế trả lời để Cục thuế thành phố Hà Nội biết và thực hiện

|

|

KT. TỔNG CỤC TRƯỞNG |